コンテンツ

- 1 リンク

- 2 2012年1~2月

- 3 2012年3月

- 4 2012年4月

- 5 2012年5月

- 6 2012年6月

- 7 2012年7月

- 8 2012年8月

- 9 2012年9月

- 10 2012年10月

- 11 2012年11月

- 12 2012年12月

- 13 2013年1月

- 14 2013年2月

- 15 2013年3月

- 16 2013年4月

- 17 2013年5月

- 18 2013年6月

- 19 2013年7月

- 20 2013年8月

- 21 2013年9月

- 22 2013年10月

- 23 2013年11月

- 24 2013年12月

- 25 2014年1月

- 26 2014年2月

- 27 2014年3月

- 28 2014年4月

- 29 2014年5月

- 30 2014年6月

- 31 2014年7月

- 32 2014年8月

- 33 2014年9月

- 34 2014年10月

- 35 2014年11月

- 36 2014年12月

- 37 2015年1月

- 38 2015年2月

- 39 2015年3月

- 40 2015年4月

- 41 2015年5月

- 42 2015年6月

- 43 2015年7月

- 44 2015年8月

- 45 2015年9月

- 46 2015年10月

- 47 2015年11月

- 48 2015年12月

- 49 2016年1月

- 50 2016年2月

- 51 2016年3月

- 52 2016年4月

- 53 2016年5月

- 54 2016年6月

- 55 2016年7月

- 56 2016年8月

- 57 2016年9月

- 58 2016年10月

- 59 2016年11月

- 60 2016年12月

- 61 2017年1月

- 62 2017年2月

- 63 2017年3月

- 64 2017年4月

- 65 2017年5月

- 66 2017年6月

- 67 2017年7月

- 68 2017年8月

- 69 2017年9月

- 70 2017年10月

- 71 2017年11月

- 72 2017年12月

- 73 2018年1月

- 74 2018年2月

- 75 2018年3月

- 76 2018年4月

- 77 2018年5月

- 78 2018年6月

- 79 2018年7月

- 80 2018年8月

- 81 2018年9月

- 82 2018年10月

- 83 2018年11月

- 84 2018年12月

- 85 2019年1月

- 86 2019年2月

- 87 2019年3月

- 88 2019年4月

- 89 2019年5月

- 90 2019年6月

- 91 2019年7月

- 92 2019年8月

- 93 2019年9月

- 94 2019年9月

- 95 2019年10月

- 96 2019年11月

- 97 2019年12月

- 98 2020年1月

- 99 2020年2月

- 100 2020年3月

- 101 2020年4月

- 102 2020年5月

- 103 2020年6月

- 104 2020年7月

- 105 2020年8月

- 106 2020年9月

- 107 2020年10月

- 108 2020年11月

- 109 2020年12月

- 110 2021年1月

- 111 2021年2月

- 112 2021年3月

- 113 2021年4月

- 114 2021年5月

- 115 2021年6月

- 116 2021年7月

- 117 2021年8月

- 118 2021年9月

- 119 2021年10月

- 120 2021年11月

- 121 2021年12月

- 122 2022年1月

- 123 2022年2月

- 124 2022年3月

- 125 2022年4月

- 126 2022年5月

- 127 2022年6月

- 128 2022年7月

- 129 2022年8月

- 130 2022年9月

- 131 2022年10月

- 132 2022年11月

- 133 2022年12月

- 134 2023年1月

- 135 2023年2月

- 136 2023年3月

- 137 2023年4月

- 138 2023年5月

- 139 2023年6月

- 140 2023年7月

- 141 2023年8月

- 142 2023年9月

- 143 2023年10月

- 144 2023年11月

- 145 2023年12月

リンク

2012年1~2月:ザ・トレンドマスター、「世紀の相場師 ジェシー・リバモア」

2012年3月:売買日記の書き方、「先物市場のテクニカル分析」

2012年4月:規律ある消費、「デイトレード」

2012年5月:売買シミュレーション、「くそったれマーケットをやっつけろ!」

2012年6月:いつ死んだとしても…、「死ぬときに後悔すること25」

2012年7月:トレーダーになる理由、「ゾーン」

2012年8月:収支の付け方、「利食いと損切りのテクニック」

2012年9月:1ユニットの資金管理、「タートル流投資の魔術」

2012年10月:複利と資金管理、「経済性工学の基礎」

2012年11月:ポケモンバトルとトレード、「たまたま」

2012年12月:自分史とトレード(記憶と記録)、「ツキの大原則」

2013年1月:統計の取り方、「投資苑」

2013年2月:トレード本について、「アイデアのつくりかた」

2013年3月:信用口座について、「投資苑2」

2013年4月:自己責任、「道は開ける」

2013年5月:経済学とトレード、「クルーグマン経済学」

2013年6月:孤独とトレーダー、「トレーダーの精神分析」

2013年7月:コミュ力とトレード、「思考は現実化する」

2013年8月:インサイダー取引について、「まぐれ」

2013年9月:統計を取る利点、「確率論的思考」

2013年10月:継続するための方法(条件付けと潜在学習)、「金持ち父さん 貧乏父さん」

2013年11月:結果が出てないときの思考、「フルタイムトレーダー完全マニュアル」

2013年12月:日本の未来、「知の衰退からいかに脱出するか?」

2014年1月:CMBトレード塾、「規律とトレーダー」

2014年2月:人生で逃げ続けてきたこと、「生涯現役の株式トレード技術」

2014年3月:コンプレックスの克服、「地球が天国になる話」

2014年4月:感謝の気持ちを形にする、「心のブレーキの外し方」

2014年5月:天国言葉の効果、「100%幸せな1%の人々」

2014年6月:コンプレックスと精神分析、「嫌われる勇気」

2014年7月:規律ある運動と筋トレ、「高勝率トレード学のススメ」

2014年8月:コンプレックスの克服2、「続高勝率トレード学のススメ」

2014年9月:引き寄せの法則、「ザ・シークレット」

2014年10月:引き寄せ実践の効果、「引き寄せの法則 エイブラハムとの対話」

2014年11月:トレーダーの副産物、「こうして、思考は現実になる」

2014年12月:トレーダーの社会的地位、「私は株で200万ドル儲けた」

2015年1月:感謝の気持ちを形にする2、「トレーディングエッジ入門」

2015年2月:自分の人生に希望を持つ方法、「ポジションサイジング入門」

2015年3月:天国言葉とホ・オポノポノ、「豊かに成功するホ・オポノポノ」

2015年4月:トレーダーの本業探し、「マーケットの魔術師」

2015年5月:日給20万円の世界?、「株式上達セミナー」

2015年6月:トレード史の書き方、「あなたも株のプロになれる」

2015年7月:デイトレーダーになるために、「規律とトレンドフォロー売買法」

2015年8月:デイトレのデータの取り方、「悩めるトレーダーのためのメンタルコーチ術」

2015年9月:帰ってくる場所、「損切りか保有かを決める最大逆行幅入門」

2015年10月:自分の既得権益(エッジ)を生かす、「オニールの相場師養成講座」

2015年11月:数年間掛けてトレーダーになる方法、「馬券裁判」

2015年12月:トレードスキル向上の習慣、「トレードコーチとメンタルクリニック」

2016年1月:目標設定について、「金鉱まで残り3フィート」

2016年2月:素人の相談、「老人喰い」

2016年3月:素人の相談2 、「勝ち続ける意志力」

2016年4月:素人の相談 その後、「インベスターZ」、「闇金ウシジマくん」

2016年5月:株主優待とフリーランチ、「自分を超える法」

2016年6月:出来るようになるまでやる、「やり抜く力 GRIT」

2016年7月:くそったれ転売屋をやっつけろ!、「しらずしらず」

2016年8月:チケット転売反対問題について、「マネーの公理」

2016年9月:お金の勉強、「FP3級の教科書」

2016年10月:断言法、「影響力の武器」

2016年11月:セドナメソッド、「人生を変える一番シンプルな方法」

2016年12月:書評まとめ

2017年1月:トレードのコンテンツを作ってみた、「上達の法則」

2017年2月:売買ルールが生まれるとき、「勝負脳の鍛え方」

2017年3月:期待値プラスの正体、「原因と結果の法則」

2017年4月:根源的な恐怖の検証、「反応しない練習」

2017年5月:根源的な恐怖の検証2(毒親の検証)、「毒になる親」

2017年6月:認知行動療法(コラム法)、「こころが晴れるノート」

2017年7月:トレーダーの理想と現実、「ゾーン最終章」

2017年8月:アイデンティティーのリスク、「錯覚の法則」

2017年9月:高齢引きこもりがお金を稼ぐ方法、「お金持ちになれる黄金の羽根の拾い方」

2017年10月:高齢引きこもりがお金を稼ぐ方法2、「逆転! 強敵や逆境に勝てる秘密」

2017年11月:高齢引きこもりがお金を稼ぐ方法3、「LIFE SHIFT」

2017年12月:引き寄せの法則が腑に落ちた、「神様とのおしゃべり」「悪魔とのおしゃべり」

2018年1月:トレードブログを始めてみた、「勝ち続ける意志力」(再レビュー)

2018年2月:祝!トレードの大学院に入学!?、「残酷すぎる成功法則」

2018年3月:トレーダーの適性と強み、「幸福の資本論」

2018年4月:トレードライターになって分かったこと 、「AI vs.教科書が読めない子どもたち」

2018年5月:トレードライターになって分かったこと2、「Learn Better」

2018年6月:年金と金融教育について、「未来の年表」

2018年7月:兼業トレーダーの強み、「科学的に正しい筋トレ」

2018年8月:フリーランサー兼業トレーダーのお金の話~税制・青色申告~、「FACTFULNESS」

2018年9月:フリーランサー兼業トレーダーのお金の話2~年金~、「老後破産 長寿という悪夢」

2018年10月:投資や金融のおすすめサービス(金融商品編)

2018年11月:投資や金融のおすすめサービス2(クレジットカード・デビットカード編)

2018年12月:投資や金融のおすすめサービス3(保険編)、「一人の力で日経平均を動かせる男の投資哲学」

2019年1月:2012年1~7月のレビュー

2019年2月:2012年8月~2013年2月のレビュー

2019年3月:2013年3~9月のレビュー

2019年4月:2013年10月~2014年4月のレビュー

2019年5月:2014年5~11月のレビュー

2019年6月:2014年12月~2015年6月のレビュー

2019年7月:2015年7月~2016年1月のレビュー

2019年8月:2016年2~8月のレビュー

2019年9月:2016年9月~2017年3月のレビュー

2019年10月:2017年4~10月のレビュー

2019年11月:2017年11月~2018年5月のレビュー

2019年12月:2018年6~12月のレビュー

2020年1月:不労所得で生活費を賄い、貯蓄率100%の生活

2020年2月:老後に2000万円貯める方法

2020年3月:コロナショックで思ったこと

2020年4月:ETF投資について

2020年5月:持続化給付金

2020年6月:iDeCoについて

2020年7月:つみたてNISAについて

2020年8月:10年働かなくていいストックの効果

2020年9月:トレードスキルを最大限に生かすこと

2020年10月:投資ライターの記名記事の現実

2020年11月:持ち家vs賃貸論争について

2020年12月:持ち家vs賃貸論争について2

2021年1月:IPO投資の闇

2021年2月:ゲームスポット株報道の違和感

2021年3月:トレーダーの通信対策

2021年4月:ETF分配金の闇

2021年5月:レバナスをやってる奴は全員不幸説、レバナスから学ぶ資金管理

2021年6月:インデックス投資も難しい

2021年7月:資金曲線のどこで玉を大きくするか?

2021年8月:高勝率トレード

2021年9月:高学歴主婦トレーダーの罠

2021年10月:単元株はなぜ廃止されないのか?

2021年11月:

2021年12月:

2022年1月:高配当米国株再投資

2022年2月:インデックス投資や高配当米国株再投資はこれからも機能するのか?

2022年3月:規律は失敗からしか身に付かない

2022年4月:インデックス投資と高配当株再投資のどちらにすべきか?

2022年5月:円安対策は米国株・先進国株・世界株ETFで!

2022年6月:日本で投資が市民権を得ることはない

2022年7月:日本で「普通の投資」が広まらない理由

2022年8月:高校投資授業の仕事をした

2022年9月:FP2級の資格を取った

2022年10月:投資をすると最新トレンドを知れるは本当か?

2022年11月:新NISA拡充~岸田文雄は個人投資家の味方だった~

2022年12月:インデックス投資の売買ルール

2023年1月:インデックス投資の資金管理

2023年2月:改訂・インデックス投資の売買ルール

2023年3月:株ブログを始めてみたが上手くいかなかった

2023年4月:Webマーケティングを勉強した

2023年5月:ETFのSEOサイトを作ることにした

2023年6月:トレードは世界一難しい対人ゲーム

2023年7月:新NISAのオルカン、S&P500指数、NASDAQ100指数について(商品編)

2023年8月:新NISAのオルカン、S&P500指数、NASDAQ100指数について(投資方法編)

2023年9月:レバナスの検証1(レバナス長期投資のリスクについて)

2023年10月:レバナスの検証2(レバナスの投資タイミングについて)

2023年11月:レバナスの検証3(レバナスの商品選びについて)

2023年12月:レバナスの検証4(レバナスのリターンについて)

※1ヶ月に1回、毎月第4週を目安に、1年後に更新していきます(このページの更新は毎年末)。

2012年1~2月

トレード記録について書いていく前に、私の簡単な経歴を書いておきます。

○2006年~2010年

・地元のコンピュータ理工学部の大学に入学するも、プログラミングが絶望的に理解出来ず(だが、アルゴリズムは大好き)。大学1年の最後に、人生のお師匠様(日本で誰もが知ってるであろう某コンテンツのクリエイター)と出会う。人生で初めて、この人みたいになりたいと、この人みたいにコンテンツ作りたいと思う。だが、コンテンツ制作をしたいが、目の前には大学に行くしか道がない。単位取りゲームと割り切っている内に、大学生活が滅茶苦茶楽しくなってくる(プログラミング以外)。大学2年の冬に、TSUTAYAで「ザ・シークレット」を手に取る。ここから成功本に嵌まり、大学時代には100冊以上読むことに(読むだけで実践はせず)。大学3年時には、興味が沸かない理系分野を避けて、経済性工学のゼミに入る。これはプログラミングや回路と違っておもしれえ……。複利やらサンクコストやら。大学3年の終わりから就活開始。だが、ほとんど何もせず。心の中には「コンテンツ制作したい!」という2年以上熟成した思いがあり、プライベートでコンテンツを作り始めてみる。就活をちょっと始めてみるも……。卒業したら、何かしら道が切り開かれるんでないか?と楽観的に思い込み、就活終了!で、卒論、滅茶苦茶おもしれえ……。

○2010年

・既卒で卒業する。そして現実を知り、人生オワタヽ(・∀・)ノ

・余りの逆境に、オカルト思考に傾倒していく。社会は誰も助けてくれない中で、オカルトと毎日作り続けていたコンテンツ制作だけが唯一の希望の光となった。

○2011年

・仲間と一緒に趣味で作っていたコンテンツが、3月に起きた世界史の教科書にも載るとある出来事と完全に同期してしまう。わざわざコンテンツ制作でメシ食えるようになる必要なかったじゃねえか!趣味でやってても、やりたいこと出来るじゃねえか!と気付く。お師匠様から、「オカルティスト」と呼ばれるようになる。

○2012年~

・さあ、どうやってメシ食っていこうか?

~~

私は既卒になったことで、日本が抱える大きな問題(人口減社会、財政危機)について気付くきっかけを得ました。更に、就職氷河期世代(通称”ロスジェネ世代”)がどのような仕打ちを受けてきたのかも知り、国や企業は絶対に助けてくれないなと、自分で何とかするしかないなという現実を知ります。

それで、「格差脱出研究所」や大前研一氏の「知の衰退からいかに脱出するか」などを読み、この状況で自分が生き残れる可能性が一番高い道(人生の期待値が最も高くなる道)は、株なのでは?と思ったのです。

そして、2011年10月頃にネット上の広告からCMBトレード塾を知り、メールを受信することになります。その流れで、CMBトレード塾の内田博史さんのサイト:トレード日記 内田博史のろくでなし日記も知りました。

※株のメンタルトレーニングには成功本が役に立つんか!と、希望を持ちます。「心のブレーキの外し方」も「ツキの大原則」も「ザ・シークレット」も、大学時代に既に買って読んでました(ただ、実践はしてなかった)。

※内田さんのブログは、トレードのメンタルに関するコンテンツとしては、右に出るものがありません。必読のサイトです。

で、「これ、売買ルールって、パワポケの育成理論と同じようなものなのでは?」と希望を持ちます。

※パワポケの育成理論というのは、こういうのです。

※注:似ている面もありますが、実際はほとんど関係ないです。ちなみに、パワポケの難易度(当サイト並みの育成理論を作る難易度)に比べたら、トレードの難易度はその5000倍位はあるかと思います。

ただ、楽天証券に口座を開いたはいいものの、全くモチベーションが上がらない。「先物市場のテクニカル分析」を買って、テクニカル分析の勉強を少しはしていたんだけども、売買記録を付けるまでのモチベーションが中々出てこない。と言うか、何をしたらいいのかが分からない。

だから、継続するためのモチベーションを上げるためにも、これは投資だと思って、内田博史さんの情報商材:「ザ・トレンドマスター」を買いました(2012年1月)。

※「ザ・トレンドマスター」のレビューは後述。

それで、チャートソフトはマネックス証券の「マーケットライダープレミアム」が良いんだなということを知ります。

※「マーケットライダープレミアム」はチャートソフトとしておすすめです。当ブログに載せるチャートは全て「マーケットライダープレミアム」のものです。

※有料チャートソフトですが、本気で株をやるのならば、絶対必要な投資です。

更に、「ザ・トレンドマスター」の中に、売買代金から銘柄を絞り込む方法というのが載っていました。で、CMBトレード塾に入っていたら、コピペするだけで一瞬で貼り付け作業が完了するという。これはいいなあと思ったんですけど、「CMBトレード塾に入らなくてもこの作業圧縮が出来ないもんだろうか?」「コードフリークでポケモンの育成が劇的に作業圧縮出来たように、株でも同じように出来ないだろうか?」と、ダウンロード世代の血が騒ぎました。

その方法を書いておきます。

○マーケットライダープレミアムにランキングを貼り付ける方法(要・Microsoft Excel)

1.「Yahoo!ファイナンス」にアクセスして、上の「株式」→「株式ランキング」をクリック。株式ランキングページの横にある「売買代金上位」をクリックする。

2.1のURLをコピーしておく。

3.Excelを開く。データタブの「Webクエリ」をクリック。アドレスに、2でコピーしたURLを貼り付ける。更に、売買代金ランキングをチェックする。

4.絞り込みをクリックして、okをクリック。Excelにデータが読み込まれる。1位から50位までのコードをコピーする。

5.マーケットライダープレミアムに貼り付ける。

6.同様にすれば、代金1~50位以外でも同じように貼り付けられる。

7.日常的に使うために、ExcelのWebクエリのプロパティを設定しておくとよい。「バッググラウンドで更新する」「ファイルを開くときにデータを更新する」にチェックを入れる。

※これで、このExcelファイルを開くたびに自動でデータを収集してくれるようになる。

※なお、手動更新する場合は、データタブの「すべて更新」をクリックすればよい。

※「Yahoo!ファイナンス」側のURL変更などで更新出来なくなったら、URLを更新して修正する。

~~

これで、日々のチャート確認作業が一気に作業圧縮されました。雑用がこれだけ減れば、これなら継続出来そうかもしれない!!

しかし、依然として、全くモチベーションが出てきません。モチベーションが上がるかなと思って、「世紀の相場師 ジェシー・リバモア」(レビューは後述)を読んでみたんだけども、確かに面白くはあるけども、モチベーションには繋がらない。

で、ちょうどこの時期に、パワポケ14の育成理論を作っていたんですね。それから、後に当サイトを作ることにも繋がったゲームの資料を整理していたんですよ。

そこで、閃いたんです。

「これ、ゲームの資料みたいに売買日記をWordで作って印刷するようにしたら、株も続くようになるんじゃないか?」と。

この目論見は大当たりし、私のトレーダーとしてのキャリアがスタートしていくことになります。

※追記(2022年3月28日)

Yahoo!ファイナンスのランキングのデータ形式が変更になったことから、Excelでデータ取得ができなくなっています。

「株マップ」の売買代金ランキングを使ってコピペするようにしましょう。

情報商材レビュー:ザ・トレンドマスター

・売買ルールがなく、何かしら売買ルールの叩き台が欲しい人にはおすすめです。ただし、おすすめなのはあくまで、この情報商材を叩き台にして、売買日記を書き続けて、統計を取り続けて、検証し続けることが大前提です。仮にこれらの作業を続けたとしても、利益を出し続けられるようになるまでには、最短でも1~2年は掛かります。トレードに聖杯は存在しないです。

・エントリーや資金管理、トレイリングストップなど、トレードの基本的な概念を知ることが出来る。

※この情報商材では、あくまで、資金管理や損切りなどの概念を知ることが出来るに留まります(そもそも実践しないと身に付かない)。ただ、資金管理・損切りの概念がないままマーケットという戦場に突入していく場合のコストを考えたら、10万円の投資は余りにも安過ぎます(このDVDを見て、株で利益を出すのは難しい、自分には出来なさそうだ、他の道の方が合ってそうと思って、一生株をやらない判断をすることになったとしても、10万円の投資で済んだなら安いと思います)。

・例として載っている、利食い10%、損切り-2%、勝率30%……というのは、東証一部の銘柄ではほとんどないです(相場状況にもよるが、東証一部銘柄が10%まで順行するケースはあまりないため)。これはあくまで数値の例なんであって、重要なのは、トータルで勝てればいいという思考です(ただ、頭では分かっていても、この思考が身に付くまでに、どれだけ長い道のりを歩むことになるか……)。

・この情報商材を叩き台にして、売買日記・統計を付ける作業を習慣化して2~3年継続すれば、1日20分程度の作業で、年率20~50%程度のリターンが可能かと思います。

※ちなみに、管理人がこの情報商材を叩き台にして作った順張りスイングトレードシステム(東証一部専用)の2016年の実績は、300トレード、107利食い、勝率35.67%、リスク・リターン比率(平均):2.52(損切り平均1に対しての利食い平均)、年率+52.33%、最大ドローダウン-20.71%。

※ただこのルールは、順張りの損小利大という以外には、「ザ・トレンドマスター」のルールとの共通点はほぼなくなっています。

・この情報商材通りにやらなくてもいいですが(と言うか、このまんま実行するのは難しいと思います)、具体的な銘柄選び・エントリーの仕方、資金管理・損切り・トレイリングストップを実際に見れるというのは本当に大きいです。あと、上述したように、マーケットライダープレミアムを使った作業圧縮の方法を知れたことですね。もしも、このDVDを見て、日々の作業をここまで効率化する方法があること自体を知らなければ、私はトレーダーの道には進まなかったんじゃないかとすら思います。

・逆に言えば、これらの基本的な概念を既に知っていて、売買ルールがあって、売買日記・統計を取る習慣が既に身に付いているのならば、買う必要はないです。

情報に対する考え方

「ザ・トレンドマスター」以外の情報商材は買ったことがないので、他の情報商材がどうなのかは分からないですが(聖杯を求めたくなる衝動が何度かあったことは確かですが)、どのような情報商材であれセミナーであれ、それはあくまで一番基本の叩き台にしかならないです。情報商材で学習したら次に必要な行動は、その情報商材を参考にして、適当でもいいからルールを作ってみてエントリーしてみる、売買日記を書く、統計を取るといった、自分の足で歩き続けて試行錯誤していくことです。決して、次の情報商材を買ったり、次のセミナーに行くことではないと思います。そっちにカネを落とすんだったら、東証にカネを落として欲しいものです。

そもそも、本当に凄い情報がそんな安値で落ちてるはずがないんですよね。情報を持ってる立場から考えたら、そんな価格で売るはずがねえだろうと。

ちなみに、私はこの情報に対する考え方を、2ちゃんねるのダウンロード板で学びました。高校時代に、ダウンロード板にいたネットに詳しいおじさん達(多分)から色々なことを教えてもらい(あんまり大きな声では言えないようなことですが……)、そこから自分で試行錯誤して、P○Pソフトや中○サイト巡りなどをして、ネットには物凄いフリーミアムな世界が広がっているということを知ってしまったのです。それは、私の人生で世界観が変わった出来事ベスト10に入るほどの衝撃でした。ネットってスゲー!!!と。

でも、そういう物凄いサイトの存在というのは、絶対に表には出てこない(だから、潰されない)。そのサイトを知ってる一部のユーザーだけがそのサイトから果実を落とし続けることが出来る。つまり、ネット上には、ガチの情報は絶対に出回らない、自分で検索して探すしかないんだなと。で、本物の情報が広まってしまうと、そのサイトは偉い人達に潰されてしまうから、結局は同じこと(※)が繰り返される。

※検索スキルがある情報強者が果実を独占して、情報弱者が群がってくるとそのサイトは潰される。だから、情報強者は情報弱者に本物の情報を流したくない。本物の情報が2ちゃんねるとかに書かれるはずがない(それは、情報強者にとって狩場を壊すリスクにしかならないため)。だから、情報強者が情報を流すとしてもゴミサイトしか教えない。

この考え方は、トレーダー効果(ある機能している売買ルールが世間一般に広まると、そのルールを真似する者が増えて、そのルールが機能しなくなってしまう現象)にも通じるものがありますね。

もしもダウンロードを通じて”貴重な情報は絶対に出回らない。自分で探すしかない”ということを知っていなければ、私も聖杯探しに嵌っていたかもしれません。学校で学んできたことよりも、こういうアングラな世界で学んできたことがトレードの役に立ったというのは結構あります。

で、私はもろにネット世代なんで、ネット上にアップロードされているファイルなら何だって落とせると思っております。だから、今度は「マーケットからカネをダウンロードしてやるんだ!」と。この「カネのダウンロード」というのは、私の中で一種のスローガン的なものになりました。

※なお、誤解のないように言っておきますが、当サイトで扱っているコンテンツは、全て正規に購入したものです。

書評:「世紀の相場師 ジェシー・リバモア」

・「

世界恐慌で巨額の富を築いた、伝説の投機家:ジェシー・リバモアについて書かれた本です。

具体的なトレード手法についてはほとんど書かれていないんですが、読み物としても非常に面白く、トレーダーになるためのイントロダクションとして絶対に読んでおいた方が良いです。

まさに、トレード道の入口で読むべき本だなと思いますね。

自分の売買ルールを貫くこと、ロスカット・資金管理の重要性、相場は自己責任、休むも相場、素人(群衆)の株に対する考え方など、今現在でも変わらない相場格言の数々が具体的なエピソードとともに記述されています。

「今もってよく分からんのだが、なんで株で金を儲けることが簡単だなどど誰もが思うのだろうか。それに、だれもが何らかの仕事に従事しているわけだが、わたしはエド・ケリーにフルーツ・ビジネスで絶対儲かる秘訣を教えてくれとか、ウォルターに自動車ビジネスの神髄を明かしてくれなどと言った記憶はない。だれもがそうだと思うんだが、相手が相場師のわたしとなると、まるで様子が違ってくる。口々に「どうすれば株で濡れ手に粟の儲けをつかむことができるんだ?」と迫ってくる」

「どうすれば株で儲けられるかという質問は、どうすれば脳外科手術で金儲けができるか、どうすれば殺人犯の弁護で金儲けができるか、と医者や弁護士に聞くのと同じことだ」

これを、世界恐慌(1929年)の頃に全盛期だった人が言ってるというのが凄い。あれから科学技術は確かに発達したけど、人間の本質は全く変わってないんだなと。

相場は世界一難しいゲーム。トレーダーになるということは、言わばプロゲーマーになるのと同じことです。ウメハラにストⅣで勝つのは無理だと諦めるのに、どうして株なら簡単に稼げると思ってしまうんだろうか?

リバモアについて書かれた本には、「欲望と幻想の市場―伝説の投機王リバモア」もありますが、被ってる部分も多いんで、こちら(「世紀の相場師 ジェシー・リバモア」)をお薦めします(両方読むのが推奨です)。

2012年3月

※2012年3月当時の売買日記を読みながら作成(図も当時のものをそのまま転載)。

○3月27日

・前日の売買代金1~150位の中から、順張り買いの銘柄を選び、HOYAを買った(引け間際で買い)。

※証券会社はマネックス証券。

※なぜ、終値でエントリーをしなかったのかは不明。

※注:初エントリーにしてはテクニカル的に悪くなかった。三角持ち合い抜け/抵抗線抜けの買い。

・初エントリー、夜に逆指値(1919円以下で成り行き売り)を設定しておいた。

※私は、今までに一度も逆指値設定と執行を怠ったことがないです。これだけは最初から徹底しようと決めていました。初心者期間中のこの習慣、逆指値(損切り設定)を入れておく重要性はどれだけ強調しても強調しきれません。もしも、損切りの習慣がなければ、絶対に生き残れなかったことでしょう。逆指値を設定する習慣の重要性はどれだけ強調しても強調しきれるものではないです。

※この逆指値の根拠:(1934円買いで-15ティックにした理由)は書いてないので分からないが、前日安値以下?

○3月28日

・日経平均が反落し、HOYAはギャップダウン。

※以下、拡大図と結果。

※以下、5分足。

・結果的にはロスカットになったが、前日夜に設定しておいた逆指値のお陰で、陰線の高値でLCに。終値は-2.4%まで下がっていたため、逆指値ってすげえなと。もしも、ロスカットを設定しておかなかったら、大変なことになっていたなと。

※注:この時点で最大の無知は、東証一部銘柄のボラティリティーはどの程度なのか?という知識が全くないことです。そのため、果たして-1.4%で切れたのはどうなのか?ということすら分からない(しかし、これは経験で身に付けていくしかないのです)。にも関わらず、逆指値ってスゲー!となって、逆指値設定をする習慣が身に付いたのは、運が良かったと思います。

・この日は前日の売買代金250位(売買代金10億円以上)まで見て、Fマートを買った(終値間際に)。

※注:これは前日に抵抗線抜け。抵抗線抜けでエントリーするには1日遅い。損切りラインの根拠は何だったんだろうか?

・夜に、逆指値(3389円以下になったら成り行き売り)を設定。

○3月29日

・日経平均は続落も、ファミマは続伸で+1.1%の含み益(画像は省略)。

・アイフルを買った。

※注:これは見事な三角持ち合い抜け。ただ、低位銘柄で、169円に対して166円というのは-1.77%ライン。

○3月30日

・ファミマ続伸で+2.0%保有、アイフル上昇で+1.77%保有(画像省略)。

~~

・と、このようにして始まっていったわけですが、とにかく重要なのは、損切りを徹底したことと売買日記を書いて継続したことです。

・それで、最初なんで一通りエントリーした銘柄と画像を貼りましたが、今後は一部の印象的だった銘柄や教訓を与えてくれた銘柄に絞って掲載していきます。

・あと今日は、トレードをするために必要な道具、売買日記の書き方について書いておきます。

トレードをするために必要な道具

・パソコン(チャートを見たり、売買日記を書いたり、統計を取るのに絶対必要)

※ハイスペックなのは特に必要ない。ディスプレイも1台で十分。

※ノートパソコンでも出来ないことはないかと思いますが、デスクトップ推奨。

・バックアップ用の外付けHDD

※これも一番安いものでokです。もしものときに備えて、毎週1回は定期的にバックアップを取っておきましょう。これはトレードに限らず、本当に必要な習慣です。なくすことでしか・失うことでしか気付けないバックアップの重要性。私も、2012年5月に10年使ってきた98SEが突然お亡くなりになられて、趣味のデータ(4年分のコンテンツ制作の資料、音楽4000曲以上、10年分近くのゲームの資料など)が飛んでしまったんですが、外付けHDDにバックアップしておいたお陰で何とか最小限の被害で事なきを得ました。もしもバックアップを取ってなかったら、このサイトを作ることもなかったんじゃないかと思います。

※バックアップに必要なファイルの容量が小さい場合は、Dropboxなどの無料クラウドを使ってもよい。とにかく、もしものことがあった場合に備えて、すぐに復元出来る環境を構築しておくこと。HDDがカコンカコンという断末魔をあげてからでは遅いぞ!

・Microsoft Word(売買日記を書くのに必要)

※他の文書ソフトでも良い。

・Microsoft Excel(統計を取って検証するのに必要、銘柄貼り付けでも使う)

※機能が十分なら、他の表計算ソフトでも良い。

・マーケットライダープレミアム(チャートソフト)

・プリンタ(売買日記を印刷するのに使う)

※その日の売買日記は印刷して、見直して、加筆したり、アイデアをメモしたりします。

・トレード資金(言うまでもない)

※最低でも100万円以上あると良い。

・趣味、親友、恋人、家族など(とにかく何でもいいから、自分自身にとってストレスを解消する手段)

※個人的にはこれは絶対必須。

・本業もしくは生活資金もしくはパラサイト環境

※つまりは、生活環境を維持するための環境です。本業もしくはパラサイト環境がなければ、トレード資金の他に生活費3年分は確保しておくことを推奨します。

※なお、管理人の場合は、就活にて余りの無能さにボロボロになったことで、寄生先の宿主も諦めて(適性がありそうな)トレーダーの道を応援するしかなくなったため……。

スマホさえあれば十分、売買日記も統計も取らなくても十分、無料チャートソフトで十分、売買日記を印刷して復習しなくても十分という甘い考えを持ってるんだったら、株なんて即刻やめた方がいいです。それは言わば、FPSのプロゲーマーになるために練習するのに、20年前のPCで十分と言ってるようなものなんで。株のプロゲーマーになってやる!的な気がないんだったら、マーケットには一切手を出さないのが一番賢明です。別に、ハイスペックのPCを組む必要も(マウスコンピューターで組める最低限のスペックで十分)、高級ディスプレイ複数枚とかハイエンドのプリンタも必要ないんで、最低限これらの道具は揃えてください。

売買日記の書き方

(これは2014年9月5日に書いたブログ記事を修正・加筆したものです)

売買日記を書くというのは要するに、自分のトレードについて、画像と文字が表示できるソフト(Wordなど)で書いて記録を残すということです。そして、それを印刷してその日の内に復習する(思い付いたことをメモしたりする)。それから、1ヶ月単位で、収支をExcelで出します。この流れをとにかく継続することです。そうすると、分かってくることがあるんです。

どんな著名なトレード本やトレードサイトよりも、自分の手で取った売買日記と統計の重要性に比べたら劣ります。著名なトレード本やトレードサイトは売買日記の補助以上の役割はないです。

売買日記で書く内容については、まず、チャートの画像(+エントリーした価格、株数)は必須です(寄付/終値エントリーなら日足チャートだけでよいが、ザラ場中にエントリーしたならば分足チャートも)。あと、エントリーした日には、エントリーした根拠を必ず書きます(レンジブレイクしたから、ゴールデンクロスしたから、ここで買わなければ置いてかれてしまう!と思ったからなど)。出来れば、感情も書くといいです(エントリーに恐怖を感じていた、利益を出さなければいけないという焦りがあった、爆発を取った後だったから余裕があった、利益目標ラインに達していないがチキン利食いしたくてたまらなかったなど)。

百聞は一見にしかずということで、私の売買日記の例をアップしてみたいと思います。これは2014年9月にエプソンを買って、下ヒゲでLCに掛かったエントリーだったのですが、参考になれば。

~~

[エントリーした日]

・決算での爆発から1ヶ月経過しており、5400~5430円で4回機能している抵抗ラインを抜けたため買った。上昇トレンドラインがサポートしている。売買代金68億円。

・損切りラインは5400円。利益目標ラインはXXXX円(+XX.XX%)。3%ラインの5630円でXXX株増し玉する。

[1日目]

・+0.18%の上昇。5550円(+1.64%)で寄り付き、9時28分に高値5590円(+2.38%)を付ける。しかし、そこから下落して、14時16分には5460円(+0%)まで下落。

・これは保有。まだ節目上。

・5500円(+0.54%)で寄り付くも高値寄りとなり下落、後場寄り後すぐに5400円(-1.27%)まで下落して-1.09%LCに掛かった。

・節目を割っているため、再エントリーはなし(仮に入るとしたら、レンジ抜け後の高値抜けとなる)。

・決算並みに順行していくかなと思ったんだが、爆発しなかった。

~~

こんな感じで売買日記を書いていきます。そして、1ヶ月単位で、その月の収支計算をExcelで出します(この作業が一番大事)。収支計算の結果と売買日記から、最上級の教訓が得られます。

※収支の付け方について詳しくはこちらを参照。

最後に、これはあくまで、私の書き方・やり方です。とにかく、自分なりに売買日記を書いていけばいいと思うのです。勉強法でもアイデア出しでもそうだと思うんですが、その人にとって一番効果が高い方法論というのは、自分で確立するしかないと思います。だから、どんなことでも、自分に合った方法論を確立していくことが重要になるかと思います。まずはやってみて継続してみて、それから自分に一番合うオリジナルの方法論を確立していけばいいです。大切なのは、最初は真似でも何でもいいから、行動を継続して習慣にすることです。そうすると、思考が良くなってくる。思考が良くなれば、自分に合った方法論は後から勝手に付いてくる。

○Wordにチャートを貼り付ける方法

1.Wordに貼り付けたいチャートを表示させてある状態で、キーボードのPrintScreenキーを押して、その画面をコピーする。

※例:マーケットライダープレミアムで、日経平均の日足をWordに貼りたい場合(左が5分足、右が日足。右のチャートを貼りたい)。この画面でPrintScreenキーを押す。

2.ペイントを起動して、1でコピーした画面を貼り付ける。所望するチャートを選択してコピーする。

3.Wordの貼りたい箇所に貼り付ける。

4.画像を小さくしたい場合は、画像を右クリックして、レイアウトの詳細設定からサイズの倍率を小さくする(Wordの場合)。

書評:「先物市場のテクニカル分析」

テクニカル分析について一番体系的にまとまったトレード本です。テクニカル分析の基礎を勉強する際は、この本を推奨します。この本で1ヶ月位集中的に勉強すれば、テクニカル分析の基本的な知識は身に付くかと思います(特に、第2章~第5章のトレンドライン・支持線/抵抗線・基本的なチャートパターン、第6章の出来高、第7章の移動平均線、第8章のオシレーター、第13章の資金管理は最低限理解しておかないと話にならない)。

なお、テクニカル分析が出来るようになったからといって、利益を出せるようになるわけではありません。ただ、マーケットでは参加者の大半(素人も含めて)が知っています。テクニカル分析が出来るようになったからといって利益を出せるようになるわけではないですが、テクニカル分析を知らなければ生き残ることは出来ない。

例えば、狂った値動きをしている新興銘柄を毎日見てると分かるんですが、ストップ高を連発して売り圧力がパンパンになってるにも関わらず、チャートの知識がないあまりに(恐らく、何も知らない初心者が値上がりランキングを見て参入してきているんだと思います)、「なんでそこで逆指値置かずに買っちゃうの?」という恐るべき取引をしている素人が常にいます。テクニカル分析を知らないあまりに、新興銘柄を高値で掴んで塩漬けにしてしまい、わずか3日で虎の子の資金をふっ飛ばしてしまう。まあ、こういう人が常に供給され続けるからトレーダーは飯が食えるんですが。

あと、テクニカル分析を勉強するときは、試験勉強のように暗記しようとするんじゃなくて、その意味を理解していくことが重要です。

例えば、抵抗線/支持線だったら、「このラインで3度機能したから、このラインは抵抗線/支持線として機能するんだ」といったような数学の法則のように理解するのではなくて、その裏にある群衆心理を理解する。「このラインで3度機能したから、ここで買い/売りを入れる奴が出てくるだろう。突破されたら、買いの損切り/空売りの踏み上げが出てどうなるだろう」と。

これはトレード全般に言えることですが、暗記はマーケットに全く通用しないです。例えば、ガンホーやミクシィのチャートを印刷して、そのチャートパターンを暗記するとか、全く意味のない行為です。

では、この本でテクニカル分析の基礎(トレンドラインの引き方、支持線/抵抗線、出来高、移動平均、オシレーター)を知識の上では理解したら、次は何をすべきか?

あとは、実際のチャートを見まくって、トレンドライン・抵抗線・支持線を自分の手で引きまくるしかないです。

1日最低でも100銘柄は見続ける(前回説明したランキングからの作業圧縮を使いましょう)。これを毎日続ける。これを数年継続すると、チャートを見れるようになってきます(利益を出せるようになるとは言ってない)。

あと、人によってトレンドラインや支持線/抵抗線の定義は異なります。ただ、これはそれでいいんです。人間一人一人の認知能力が異なる以上、そうなるものだし、問題でも何でもないです。むしろ重要なのは、その定義を変えずに一貫し続けることです。

例えば、”レンジ抜けでエントリーする”というルールだったら、”(自分が定義した)レンジ抜けのチャートパターンでエントリーする”ことを一貫して繰り返すことです。やり続けていると、「レンジ抜けは自分の定義で大丈夫なんだろうか?」という心配が出てくるかもしれないですが、それは心配するベクトルが違います。他の人のレンジ抜けの方が勝率が高そうとか、期待値が高くなりそうとか思うときもあるかもしれないんですが、それは隣の芝生以外の何物でもないです。

最初の内は上手くチャートを見れるはずがないんで、後々修正が必要になってきますが、とにかくチャートを見続けることです。それ以外にないです。継続に勝る努力なし。

しかし、この本のヘッド・アンド・ショルダーは、ギガイアス・エンペルトにしか見えないのは私だけだろうか……。

2012年4月

※2012年4月当時の売買日記を読みながら作成(図も当時のものをそのまま転載)。

○4月2日

・ファミマは反落して+1.9%保有。アイフルは大幅続伸+7.55%となり、+9.5%保有。キター!!!!

※以下、アイフルの日足の拡大図。

・トレイリングストップを終値から2%下の181円に設定した。

※注:高値は187円であるため、+10%利食いラインの186円で利食いすることが出来た。運良く10%まで行ったのだから利食いすべきであるのだが……(東証一部銘柄のボラの知識がないため、+10%行くのが当たり前のように思っている)。

○4月3日

・アイフル下落となり、トレイリングストップに掛かり7.1%利食い。

※注:+7.1%取れたわけで、初心者にしてはナイストレードだった。

・その後も、順張り買いと思った銘柄を買っていった。が……。

○4月4日

・日経平均。

3ヶ月続いた上昇波動の終わりは意外と静かに……。「トレンドラインを割ってしまった……」と気付いてはいたが、それでも順張り買いの銘柄を買い続けた。

○4月5日

・日経平均続落。売買代金250位までで、買いサインなしと判断。うーむ、これは空売りなんだろうけどなあと。

・と言うことで、今年の目標は空売りが出来るようになること(つまり、信用口座を開くこと)となった。で、信用口座を開くには、株取引の経験(1~3年以上)と金融資産の大きさ(100~200万円以上)が問われるそうだ。だから、まずは買いだけで資金を200万円にしよう!そして、信用口座を開こう。それが今年の目標。

※注:確か、この当時の資金は約80万円だったと思います。

・なお、アイフルの利益は、ファミマ-0.4%、アドバンテスト-1.3%、セガサミー-2.4%でほとんど相殺されてしまった(画像は省略)。

・と、上述した目標が出来たため、日経平均の上昇トレンドが終わったような感じではあったことは分かっていたが、それでも順張り買いでエントリーを続けた。

○4月9日~4月30日

・LCLCLCLCLCLCLCLCLCLC。…………。が、とにかく続けることだ、ちゃんと損切は出来ている!と自己正当化して継続した。

・テクニカル的には、例えば……。

※注:これは三角持ち合い抜け(上値抵抗線抜け)で買った。これは、直近高値圏で買い玉を保有したトレーダーの売りが入ってきそうと考えると、直近高値から真横に抵抗線を引く方が適当。テクニカルの形だけを真似してエントリーしている(それよりも、順張りエントリーの定義が一貫していないことが問題)。

・こんなこともあった。

・損切りラインは”上下のトレンドラインの下となる370円”。だが、安値でLC。

・この2日後……。

・あと1ティック、あと1ティック耐えてくれていれば……。「結果論であるが、LCを2%の369円にしておけば、振り落とされずに済んだ」。

※注:これは際限がない議論。LCラインはあるラインに決めてしまうしかない。

・と言うか、もし再エントリーしていたらと……。再エントリーの概念を習得した!

~~

・と、このようにして2012年4月は幕を閉じて、トータルではマイナス(-3.9%)だったんですが、「ただ、楽しいね」と。

・本当に思うのは、何も分かってなくて滅茶苦茶なトレードではあるけど、損切りだけは徹底して、売買記録を取りながら続けてくれたこと。タイムマシーンに乗ってこの当時の自分にアドバイスするとしたら、「それでいい。ありがとう」としか言いようがないです。

規律ある消費

この時期には、トレードと同時並行して始めた習慣があります。それは、消費スキルを鍛えることです。

お金のスキルというのは、収入、運用、消費の3つに分類されると思ったんですね。収入・運用がないのはこれから鍛えるとして、消費だけは徹底していこうと。この時代に生き残るために、今出来ることは全部やっておきたい。

ただ、単に節約するだけでは苦しいだけです。それで思ったのは、(一つの指標として)国民年金が月6万円貰えるわけだから、住居費以外で月6万円の生活だったとして、それで満足いく楽しい生活を送れるようにしたいということです。つまり、ただ節約するんじゃなくて、滅茶苦茶効率の高いカネの使い方が出来るようになろうと決めました。

それで、売買日記が書き終わったら、その日の復習を兼ねてスーパーまで散歩に行って翌日の昼食を買ってくることにしたんですね。あと、毎週金曜日には焼肉をやろうと。で、焼肉って、それまでは勝手に高いものだと思ってたんですけど、スーパーで買うと家族4人で食うとしても3000円以内で腹一杯食えるんだなと、これは知らんかったわと。消費はスキルなんだと考えてからというもの、こんな感じの発見が今までに数え切れないほどたくさんありました。

例えば、毎日スーパーに行ってると、食べ物の相場というのが分かってくるんですね。専業主婦も面白いことやってるんだなあと。消費ってのは、限られた生活費で最大の満足度を得る最適化ゲームじゃないかと。

売買日記を書き終わったら、スーパーまで散歩に行く。週末金曜日には金曜日の夕日を見てから焼肉を食う。夜には、仲間達とコンテンツ制作をしたり、ポケモンBW2をやったり。2012年はこんな日常が続きながらも、とにかく売買日記を書き続けていきました。

※今になって思うと、売買日記を書き終わってからのこれらの習慣が見事な条件付けになってたんだと思います。意図してやったわけではないんだけど、このようなご褒美を自分に与えることが、トレードを続ける条件付けになっていたんだと思います。

消費スキルというのは、「その価格はどんな価値に対して払っているものか?」を考えてカネを使う思考・習慣を身に付けることだと思います。それに価値があれば(価格に十分見合っていれば)、高くても買う。価値がなければ、どんなに安く叩き売られていようと買わない。食費や携帯代、国民年金なども含めて、全てのカネを使う行為は投資であると考えてカネを使う。

この習慣を継続していくと、消費規律が身に付き、自分の価値観を第一に消費行動が取れるようになるため、無駄な浪費がなくなっていきます(価値がなかったモノ・サービスにカネを使ったとしても、それで学習するようになるため、一時的な浪費はあっても、長期的に見たら全ての消費が投資になる)。このスキルはトレーダーになるか否かに関係なく、身に付けるべきスキルであると思います。

○消費を抑えるためにやったこと一例

・クレジットカードを使うようにした。

※国民年金もカード払い。キャッシング・リボ払いは一切使用せず。

※楽天カードかYahoo! Japanカードで実績を作ってから、リクルートカードプラス(現在募集停止中)かレックスカードにするのを推奨(2017年6月現在)。

・欲しいモノは出来るだけ安い店で買う。

※私の場合、趣味であるゲームと音楽のCDはJoshin(CDでポイントを溜めて、ポイントはゲームで使う)で買います。

※プリンタのインクは、Amazonマーケットプレイスで中古の純正品を半額以下で仕入れる。ここ最近は、メルカリの方が安く仕入れられますな。

※本はなるべくAmazonのマーケットプレイスで買う(モノレートで過去の中古相場を見て高値で掴まないようにする)。更に、Amatenを使うことで、Amazonで買う商品は全てが実質-5%以上引きに(95%以下になったときに仕入れる)。

・スマホをMVNOにした。

~~

それで、この当時は、毎週金曜日には、意図して夕日を見るようにしていたんですね。高度経済成長期の頃の日本人は、三丁目の夕日を見て、未来に希望を持っていたらしい。でも今だって、こんなに素晴らしい「2010年代の夕日」が出てるじゃないか。今はカネを稼げるスキルを持ってないけど、未来への希望だけは誰にも負けてなるものかと。

「日本の未来は暗い」「日本の若者には絶望的な未来しか待っていない」「この時代に希望なんて持てるはずがない」と世間では言われているけど、まさに自分はその筆頭の立ち位置にいるのかもしれないけど、未来は明るいと信じ切ってやる。たとえそれが社会の中でマイノリティーであろうと、日本が沈んだとしても、自分だけは栄光を掴んでやる。

だから、今見てるのは、「1960年代の夕日」なんて比べ物にならないほど素晴らしい未来が待ってる「2010年代の夕日」なんだと。今の自分に出来ることは、消費を徹底して、売買日記を書き続けていくしかないけど、「あのとき、もしも何かやっていたら……」と、未来で後悔することだけはしたくない。未来は明るい。いや、明るくしてやるんだと。

書評:「デイトレード」

タイトルは「デイトレード」ですが、デイトレーダーでなくても必読のトレード本です。トレーダーの成長過程やトレーダーとマーケットとの関係性について書かれた本では、この本の右に出るものはないです。

トレードスキルが身に付けば、世界中のどの場所にいても、ネット上からカネを合法的にダウンロード出来るようになります。煩わしい人付き合いも、理不尽なサービス残業もする必要がなく、(予習・復習時間を含めて)9時-16時の仕事で、あとの時間は全て自由に使える。他に仕事をしてもいいし、趣味に全振りしてもいいし、家族サービスに使ってもいい。それでいて、得られる報酬は青天井と来たものです。

しかし、その領域に至るまでの授業料は想像を絶するほど高いです。茨の道なんてものじゃない、恐らく今までの人生で体験したことのない最も過酷で厳しい道を歩むことになるでしょう(続けられればの話ですが)。言わば、人生の総力戦になるかと思います。

ただ、この道は本当に楽しいし、自分自身の人生と向き合うこれ以上ない機会が得られることになるでしょう。トレーダーの報酬って、表面的にはカネや時間の自由なんだと思うんですが(私自身もそれが目的で始めたし、継続してきました)、私的にはそれ以外にもたくさんあると思うんですね。でも、その報酬はこの道を歩むことでしか分からないし得られない。

とまあ、そんな過酷な道を希望を持って歩んでいくためのメッセージがこの本には書かれています。特に、トレーダーはまず内面から成長して、その成長は表面上には結果として現れないというのは、この道で一番辛いことなんじゃないかと思います。収益という目に見える結果としては出てこないから、成長してる実感が得られない。でも、内面では絶対成長している。だから、諦めないで続けることがとにかく大事。

あと、これは個人的なことですが、266ページに書かれているこの記述にはとても感銘を受けました。

「ポジション・トレードやスウィング・トレードは富を築くことを主眼においたものである。他方、デイトレードは日々の生活の糧を得るものである」

つまり、デイトレで生活費で稼いで、スイングで資産運用する。マーケットでこんなことが出来るようになればいいなあと、初めてこの本を読んだときに思いました。

2012年5月

※2012年5月当時の売買日記を読みながら作成(図も当時のものをそのまま転載)。

○5月7日

・順張り買いでエントリーし続けていたが、うーむ……。買いでサインが出ているのは、代金が10億に満たない銘柄ばかり。

※なお、日経平均はこんな感じ。

・一方で、空売りが出来れば、こんな銘柄が。

※注:かなり都合の良い線の引き方をしていますな。ただ、この相場状況、空売りフェーズなのは間違いなし。

○5月8日

・「ああ、これから買いだけでやっていけるんだろうか……」。現時点で買いだけでやるのは、資金が減っていくだけでは?。そして、考えに考えた結果。「今と同じモチベーションを保てるのならば、シミュレーションして、順張りの売買ルールについて深く知っていく方が有効だと思う」。「今の下降トレンドで買いだけってのは、どう考えても危険過ぎる。現時点での目標は来年の4月までに信用口座を開くことにある」。ただ、抵抗も……(早めに信用口座を開いておいた方が早く稼げるようになるのでは?……)。

○5月9日

・前日に買いエントリーした銘柄がLCに。これで、売買シミュレーションで行く方針が決定した。

※来年の4月までに(トレード以外で)150万円作って、信用口座を開いて、毎日シミュレーション(つもり売買)による売買日記を書き続けていこうということが決まった。

※これは英断。大英断以外の何物でもなかった。

※売買シミュレーション(つもり売買)のやり方は後述。

※と言うことで、2013年3月14日までの売買は全てシミュレーション(つもり売買)によるものです。

・「空売りさえ出来れば、この相場状況で利益を出すのは簡単だ」(と思っていた)。しかし、マーケットはそこまで甘くはないのであった……。

※この先端の終値で空売り。結果は755S→763LC(-1.05%)。再エントリー。

※注:エントリーしたいという欲求が無意識にあり、順張りエントリーの定義がまだ定まっていない。買いは右上突破、空売りは右下突破と定義してしまえばいいのだが……。

○5月11日

・SUMCO(再エントリー)、落ちたー!と思ったら、微妙に損切りラインに掛かっていた。

・あと、チャート研究的な検証をやっており、「これはスゲー!」的なことやっていました(これは売買記録ではなく当時の検証画像)。

※コメントは無視してください。

※注:これは都合の良い、余りにも都合が良過ぎる検証です(落ちている銘柄を見つけてきて後付けでサインだったと思っている)。このような無意味な検証を山のようにしてきました。これ、無意識の内に聖杯探しをしているんですね。でも、順張りエントリーの条件を定義して、そのサインに入り続ける以外にないんです。それは(検証の時は意図的に避ける)ドローダウンの時期も当然ある。

※注:更に言うと、プロのトレーダーは「絶対に機能するレンジ」を見極められる的な思い込みがある。プロのトレーダーでもドローダウンを体験するということが信じられない。

○~5月31日

・5月は、この2つはまあまあ上手くいった。

~~

・しかし、それ以外にLCが重なったため、トータルではマイナス。勝率は12.5%。

売買シミュレーション

統計を取る際にも絶対必要となる売買シミュレーション(つもり売買)のやり方について説明します。

まあ、実際に注文を入れるかどうかの違いでしかないんですが、スイングトレードの場合、エントリーは終値の値で固定して行うといいです。

※デイトレの場合は、エントリー時の板の情報も記録しておく必要があります。デイトレのデータの取り方について詳しくはこちら。

〇売買シミュレーション(つもり売買)のやり方(スイングトレード編)

1.~14時50分位までに、エントリーする銘柄(を買いか空売りか)を決定する。

※つもり売買なんだから、リアルタイムで見てた方がいいです。大引け後に抽出しては、実際の売買とは違う状況になってしまいます。単に統計を取るんだったら、引け後でもいいですが、シミュレーションの場合は、出来るだけ実際の売買の状況に近付けてください(エントリーのクリックをする以外は全く同じ状況にする)。例えば、1500円を超えたらエントリーだというのに、14時58分時点で1495~1505円をウロウロしてるなんてのはザラにあります。実際の売買では、引け後の終値を見てからのエントリーというのは出来ません。

2.大引けとなったら、エントリーする銘柄のエントリー価格(=終値の値)、買いか空売りか(LorS)、株数をチャート上に記録する。

3.売買ルールに基づき、損切りライン及び利益確定ライン(増し玉する場合も記述)をチャート上に記述。

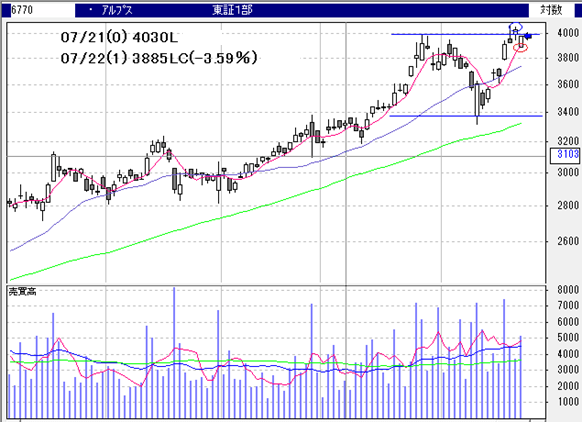

※例.2017年3月14日にレンジ抜けでアルプスを300株買い。損切りラインが-1%、利益確定ラインが+3%ラインとする。

4.あとは翌日以降、ルールに基づき機械的に運用する(損切りライン、利益確定ラインのいずれかにタッチした所でout)。

※トレイリングストップのルールがある場合は、損切りラインを動かしていってok。

※損切りラインはその価格まで逆行した時点でoutとするが、利益確定ラインは利益確定ライン+1ティックまで順行したらoutとした方がよい。これはどういうことかと言うと、例えば、1050円が利益確定ラインだとして、高値がジャスト1050円まで順行して、その後下落していった場合は、1050円で利食いにならない場合が多いです。そのため、1051円以上まで順行したらokとシミュレーションするわけです。

売買シミュレーション(つもり売買)で出来るのはここまでとなります。実際の資金を投じないつもり売買では、精神的負荷が掛からないため、ザラ場中の判断で利食いするなどの裁量的判断は全く意味のない行為です。つもり売買は、機械的なシミュレーションに限り効果があります。一切の裁量を入れずに機械的に行ってください。必要なのは、エントリー価格、買いか空売りか、(資金管理のルールから算術的に決定された)株数、損切りライン、利益確定ライン、(トレイリングストップ)で、機械的に運用することです。

書評:「くそったれマーケットをやっつけろ!」

個人トレーダーがマーケットを攻略する方法について、愉快な語り口で書かれた本です。個人のトレーダー向けに書かれた本としては、この本が一番参考になるかもしれないです。まあ、著名なトレード本では、結局同じことしか言ってないんですがね。自分のルールを確立せよ、その売買ルールを忠実に執行せよ、資金管理・損切りだけは何があっても守れと。

特に、第13章の「自分の夢を実現するためにトレードする」は、企業に所属してるわけでもない個人のトレーダーが、なんのためにトレードするのか?について書かれています。ただ単に楽に大金を稼げそうだから、ただ単に自由時間がありそうだからという程度の動機では、この道を最後まで走り続けることは到底不可能でしょう。

あと、世間一般では、機関投資家の常識が個人投資家の常識にも当てはまると勘違いしている人が余りにも多いです。例えば、バフェットでさえ年率10%行かないんだから、個人が年率10%達成するのは無理だとか(さすがにこのレベルの意見を述べる人はチャートすら見たことがないんだと思いますが)。何百億~何千億円の資金を年率10%で運用するのと、個人が食い扶持を得るために運用するのとでは、マーケットに対して全く違うアプローチをとる必要があるということが世間的には理解されてません。

この道を歩いていく途中では、世間の声に戸惑うことがあるかと思います。しかも、社会的に成功しているとてつもなく頭の良い人達が、株の話をしていることが結構あります。これに戸惑うことがあるかと思います。「はあ?何言ってんの?」と。ただ、凄い人が言ってるもんだから、「もしかして、自分が間違っているんか?」と思ってしまうことがあるかと思います。

でも、その人達は社会的には成功者でフォロワーも凄い数いるのかもしれないけど、売買日記を書いたり、統計を取るなり、本気でマーケットについて継続的に学ぼうとしたことがあるのか?

どんなに頭が良かろうと、(相場以外の分野で)成功していようと、その現場を知らない人の話は、現場を知ってる側からすると滑稽な話になるものです。他分野でどれだけ成功していようが、マーケットを知らない素人の戯言。流されないように。

なぜかは分からないですが、(専門外にも関わらず)株について語りたがる人は驚くほど多いです。しかも、その中の2000人中100人は運だけで成功してしまうため、声だけはでかいから厄介なものです。四季報の読み方とか第二のガンホーの見つけ方をとくと説明してくれます。

※これは生存バイアス。運だけで莫大な利益を出す素人が5%だとしても、1万人いれば500人。9500人は損したことを隠したいため何も言わないが、運が良かった500人は自慢したくて仕方ないため……。でも、この500人の声こそが、次なる95%をたくさん連れてきてくれるのです。

どんな成功者であろうとも、訓練を積んでなければマーケットではただの素人。流されずに自分の道を進み続けること。この道に近道はないのです。

2012年6月

※2012年6月当時の売買日記を読みながら作成(図も当時のものをそのまま転載)。

〇6月1日

・空売りしていたJSRとグリーが大幅下落。キター!

※注:JSRはともかく、グリーは最弱銘柄の三角持ち合い割れ。ナイスエントリー。

・中々、目に見えるような結果が出ない中、ようやく光が見えてきたような感じとなった。

○6月4日

・グリーは上ヒゲがトレイリングストップに掛かり、+8.37%で決済(TSは終値の2%上)。

※注:トレイリングストップはともかく、利食いが遅いですな。これは、まだ最大順行幅(MFE)の概念がないため。東証一部銘柄のMFEがどの位かを知らない(そもそもその概念すらない)ため、10%行くのは珍しくないと思い込んでいる(この時期に暴騰していたルックや高島を(都合良く)検証してたのも大きい?)。

○6月5日

・JSRがトレイリングストップに掛かる。

○6月11日

・こういうエントリーが少なくなかった。

※エントリーの理由は、「下降トレンドで下値支持線を割ったため」。

※注:直近安値から真横に引け!これは、都合の良い検証で、大きく動いた銘柄に都合の良いラインを引いて、「これは下値支持線割れだ!」とか都合良く解釈して、こういうパターンが行くんだなと都合良く理解してしまうために、こういうエントリーが出てきてしまう。ただ、こういうエントリーでも順行したケースがあるために、トレードは理解が難しいのです。まあぶっちゃけ、エントリーはどうでもいいんです。エントリーの定義が一貫してないのが問題。

○6月13日

・(売買日記より)「今一番大事なのは、生き残って、知識・経験・スキルを蓄えること」。

※注:全くその通り。

○6月25日

・前日に買ったアークが+10%以上の暴騰。キター!

・「+9%の所にTS設定しておくか」とか言ってたら、14時過ぎに大陰線が出現し、動揺が走る。「ルールを破ってはいかんし、日足で見れば大丈夫だし!戻ってくれー!」そして……。

※なお、何とか手数料負けとなった。

※注:だから、10%になったらすぐ利食いしとけと……。

・この教訓から、一日で+10%になったらその時点で利食いしようというルールが出来た。

~~

・6月の収支はややマイナス。ただ、勝率は36.84%と悪くない。利食いが遅くなった事例が多かった。

※注:見てみる限り、どうしてこれでトータルマイナスになります?って感じ。利食いが遅いのが原因。

・3ヶ月経過しても、トータルプラスにはならず。ただ、2010年に大学を既卒で卒業してからの2年間、専門的な勉強や作業をしていなかった私にとって、売買日記を書いたり収支計算を取ったりする日々は、卒業論文以来2年ぶりの知的作業となり、とても楽しかった。

いつ死んだとしても…

2012年6月時点のトレード日記の方ではまだ特に出てきてないですが、人間的成長なくしてトレーダーとしての成長はありません。

私は、既卒の2年間に、”安定・安全を求めて何か探す→既卒には用意されてない”という失望ループを何度も何度も体験しました。このコミュ力至上主義社会では、私のような人付き合いがあまり好きじゃない人間にとっては余りにも逆境過ぎる…と。

このループが2年ほど続いた結果どうなったかというと、「この性格・価値観では、いつ淘汰されても仕方ねえんだわ」という諦めに近い境地に至りました。ただ、「いつ淘汰されても不思議ではないんだから、いつ終わったとしても”最高の人生だった”と言えるように、毎日楽しく生きていこう」と考えるようになり、先の見えない未来なのは変わっていなかったけど、これで相当気が楽になったんですね。

※時期的には2012年3月。売買日記を書き始める直前にこの思考になりました。

で、安定・安全は保障されてない代わりに時間だけはあり余っているんだから、やりたいことは全部やろうぜと。いつ死んだとしても不思議ではない。でも、その日までは毎日笑顔でいよう。やりたいことは全部やって、食いたいものを食って、毎日笑顔で生きていこう。死ぬときは、理想に一番近い所で笑顔で朽ち果ててやろう。ただ、いつ死んでも不思議ではないけど、なるべく後悔を少なくしよう。「(やりたいことを)いつかやろう」と思っていても一生やれない。今、やらないと。今やりたいことを先送りにすることだけは絶対にやめよう。

誰かが、人生は長生きすれば長生きするほど、時間が経つのが早くなると言っていました。でも、私の場合は違いました。こう決意してからというもの、時間が進むのが明らかに遅くなったんです。

仮に明日死ぬことになったとしても「最高の人生だった!」と笑顔で死ねる準備をしておく習慣は、人生の満足度を最大限に高めるためにおすすめしたいライフスタイルです。

私の場合、トレーダーの道を目指したのも、「もしもこの道で挑戦しなかったら……?」と後悔したくなかったというのがあります。「どうせトレーダーになんてなれるはずがねえんだ」と挑戦すらせずに諦めていたら、それはそれで楽だったと思います。でも、もしも将来、自分と同じような状況だった人がトレーダーとして成功していたら?「もしかしたら、自分もやれば出来たかもしれないじゃないか!?」と絶対に後悔すると思ったんですね。自分に出来る限りのことをやって駄目だったらまだ諦めもつくけど、挑戦すらしないで諦めたら、絶対に後悔する。だから、出来る限りのことはやってみようぜと。

※ちなみに、私は大学時代に専攻していたプログラミングやコンピュータには何の後悔もありません。なぜなら、4年間いくら理解しようと努めても、全く理解出来なかったからです。コードを印刷して1行1行理解しようとしても全く理解出来ない。でも、全力でやったことで適性がないと分かったため、後悔はありません。このバックグラウンドがあったからこそ、トレーダーの道は諦めずにやり抜くことが出来たんだと思います。

書評:「死ぬときに後悔すること25」

・「

トレード本もいいですが、こういう本の紹介もしていきます。人間的に成長したり、人生全体を改善することによって、トレードにも良い影響を及ぼす場合が少なくないためです。

※ちなみにこれは、潜在意識の全体性という性質です。

この本は、緩和医療医の大津秀一さんによる、人が死ぬときに後悔することについて書かれた本なんですが、こちらのインタビュー記事も併せて読むといいです。

で、人は死ぬときに何に後悔するのかというと、次のようなことだそうです。

○死ぬときに後悔すること25 ※上記の書籍より抜粋

1 健康を大切にしなかったこと

2 たばこを止めなかったこと

3 生前の意思を示さなかったこと

4 治療の意味を見失ってしまったこと

5 自分のやりたいことをやらなかったこと

6 夢をかなえられなかったこと

7 悪事に手を染めたこと

8 感情に振り回された一生を過ごしたこと

9 他人に優しくしなかったこと

10 自分が一番と信じて疑わなかったこと

11 遺産をどうするかを決めなかったこと

12 自分の葬儀を考えなかったこと

13 故郷に帰らなかったこと

14 美味しいものを食べておかなかったこと

15 仕事ばかりで趣味に時間を割かなかったこと

16 行きたい場所に旅行しなかったこと

17 会いたい人に会っておかなかったこと

18 記憶に残る恋愛をしなかったこと

19 結婚をしなかったこと

20 子供を育てなかったこと

21 子供を結婚させなかったこと

22 自分の生きた証しを残さなかったこと

23 生と死の問題を乗り越えられなかったこと

24 神仏の教えを知らなかったこと

25 愛する人に「ありがとう」と伝えなかったこと

トレードオフの後悔もあるんで、この全ての後悔をなくすというのは難しいと思うんですが、心残りになっていたり、今すぐに解決への一歩を踏み出せるようなことはないでしょうか?

解決には至らなかったとしても、ずっと先送りして放置したままにしておく場合と、僅かでも問題解決しようと取り組んだ場合とでは、後悔の質が天と地の差になると思います。

あと、後悔に関連して、結構衝撃的な統計もいくつかあります。

まず、70歳以上の高齢者の実に70%が、「挑戦しなかったこと」に後悔しているみたいなんですね。

※”老人 後悔”でググるとソースがいくつか出てきます。

※更に言うと、これは自己肯定感が低い日本人じゃなくて自己肯定感の塊であるアメリカ人のデータです。

あと、日本人の中年男性(35~49歳)の72%が「人生がつまらなくなっている」と思っているらしい(標本は300人)。

※ソース:「毎日がつまらない」中年男性の72%が回答

70%といったら、順張りで損切りになる確率や「かみなり」の命中率と同じなわけで、相当高い数字です。自分だけが例外と思ったら大間違いで、他人事ではありません。特に、日本人の中年男性の72%が「人生がつまらなくなっている」と思っているってのはかなり衝撃的です。

死ぬときに「最高級に楽しい人生だった!」と言うために、明日からじゃなくて(その明日は一生訪れない)、今日から、今から何をしますか?

2012年7月

※2012年7月当時の売買日記を読みながら作成(図も当時のものをそのまま転載)。

※注:赤字決算はともかく、エントリーした理由は「上昇トレンドで上値抵抗線を突破したため」の再エントリー。こういう、チャートの中盤でのエントリーがとても多い。そして、3桁の低位銘柄が多い。都合の良い検証の賜物かと。

〇7月6日

・ルネサス、前日に一時+7.24%まで行っていたのが、LCとなった。

・こちらの銘柄も一時+9.06%まで行ったのに、大幅LCに。

※注:勿体ないとしか言いようがない。エントリーはともかく、ボラのある銘柄に入れていた証左なのだが。

※注:この時期の収支計算でやっていたのは、単にトータル収支、期待値、勝率を出していただけだった。MFEを記録していなかっため、「全てX%で利食いをしてたらトータル収支はどうなってたか?」というような検証をしていなかった(そもそも、そのような発想すらなかった)。このような検証をするためにも、Excelで統計を取る必要がある。

〇7月11日

・ドワンゴ爆発で+7.02%で利食い。高値は+9.74%。

※注:7月6日の2銘柄から、10%ではなく7%利食いにしてたら取れてたと気付いことで、7%利食いにしたら取れた。

〇7月17日

・東電の空売りが+10.27%決済。

※注:三角持ち合い割れ。文句なしのナイストレード。

・更にこの日は、アーク空売りが+3.80%、光通信の買いが+2.22%、ルネサスの空売りが+6.81%の含み益。我が世の春がキター!!

〇7月18日

・アーク暴落で+13.80%利食い(1日-10%ラインで決済)。

※エントリー根拠は上昇トレンド割れ。

※注:悪くない。ナイストレード。これはもう月間プラスだろうな。

〇7月26日

・日経平均が反発し、野村の+5.40%、ルネサスの+6.19%の利益がいずれも手数料負けとなった。

〇7月27日

・前日に空売りしたルネサスとアークが踏み上げを食らった。ほげえええええええ!!!!!

※エントリー理由は「下降トレンドで、下降トレンドラインが機能するというシナリオに基づいて」。

※注:なんてとこでエントリーしとるんじゃあ!!!最低最悪のエントリー。じゃあ、下降トレンドが機能しなかったら?空売りの玉持ってる連中がパニック起こしたら?どうすんだよ?。欲にかられてルールにないエントリーをした。たまたまやったクソエントリーが、このような結果となったのは最高に運が良かった。これ以後、一度もこのようなエントリーをすることはなくなった。

※注:これは直近でルネサスが2回、+5%以上順行していたから、欲が出たんだろうなあ。

~~

・7月の収支は過去最大のマイナスとなった。37トレード7利食いの勝率18.91%。

※注:どうして、これでトータルマイナスになるんだ……。

トレーダーになる理由

前々回の「くそったれマーケットをやっつけろ!」のレビューでも書いたんですが、トレードをやる理由、トレーダーになる理由ってのは、本当に大事です。ただ単に、カネが簡単に稼げるから、自由があるからでは、続かないです。

自分の人生にとって、トレードはどういう位置付けなのか?

自分の人生にとって、トレーダーになる理由は何なのか?

私の場合は、やりたいことがたくさんあり、趣味の時間を確保したかったからというのがトレーダーを志望した第一の理由です。つまり、自由時間をたくさん確保できる仕事であるから、御社を第一志望にいたしました!

あと更に、人間関係の煩わしさも通勤する必要もなくて、それでいて大金を稼げるかもしれない。これらの、トレードを始める99%の人が持つ欲求がなかったらと言うと、嘘になります。

ただ、それだけではなくて、もっと深い動機もありました。

それは、勉強でメシを食えるようになりたいという欲求です。

大学で勉強してきたプログラミングは全く合わなかったけど、(プログラミングから逃げるようにして入った)ゼミで勉強してきた「経済性工学の基礎」は本当に楽しくて、工場の製品生産アルゴリズムについて書いた卒論もとても楽しかったんですね。私は、数学というか勉強が好きなんだなと。

それに加えて、私に勉強の楽しさを教えてくれた母校の中学校が、東日本大震災で被災しました(不思議なことに、市内で大きな被害が出たのはこの場所だけです)。

大学卒業後のバカンス期間中で時間だけはたくさんあったため、しょっちゅうお見舞いに行きました。

そして、東日本大震災からちょうど1年後になる2012年3月11日にもお見舞いに行ったんですが、見事に復興し始めていました。

それで、「やっぱり勉強でメシが食いてえわ」「専門家になりてえわ」「理系的な数字を使った仕事でメシが食いたい」と思ったんです。

今になってみると、この「(理系的な)勉強でメシが食いたい」「専門家になりたい」という目標がなかったら、絶対に続かなかったと思います。この目標があったから、何があろうと諦めなかった。絶対に何がなんでも専門家になってやるんだという、この目標が、私をトレーダーにしてくれたと思います。

あと、トレードの他に逃げ道が他になかったというのもあります。私は大学時代にプログラミングが合わなかったため、「やりたいことは何だろうか?」ってことを大学1年の冬から考え始めたんですね。それで、化学や電気電子、エネルギーなどの他の学部や大学院についても本を読んだりしてみたけど、どうにも合わない。資格から繋がる道もどれもないし、就活でも全くなかった。大学在学中には「自分には専門家になれるような道はこの世界にないんじゃないか……」と何度も何度も失望を繰り返しました。ただ、最後の最後でゼミで勉強した「経済性工学の基礎」だけは楽しかった。つまり、大学在学中に、大学院・就活・資格から繋がる道は全て検討済みであったため、「トレードで諦めたら、もう他に専門家になれる道はない」という状態だったんですね。もしも、大学時代のこの体験がなかったら、「トレード以外にもあるだろ」と早々に諦めていたんじゃないかなと。

私の場合、どんなに結果が出なくても、どんなに泣きたい夜があっても、少なくともこの道を辞めたいと思ったことは一度もないです。それはやっぱり、トレーダーになることが夢になっていた(”いつしかなっていった”とも言える)からだと思うんですね。

自分がやりたいことをやりつつ、専門スキルでメシが食える道は、この道しかなかったんで。その未来が待ってるんだったら何だって出来たし、トレード以外のどんな雑用だろうと、日常の全てが楽しくなった。その全ては、「トレーダーになる」という夢・目標があったからやってこれたんだと思います。

自分の人生にとって、何のためにトレードをするのか?

トレーダーになるのはどんな意味があるのか?

これ、本当に大事だと思うんですね。

ただ、ぶっちゃけると、確かにトレードは楽しいんですよ(そもそも楽しくなかったら続かないです)。でも、私の趣味であるコンテンツ制作、ゲーム、音楽、ライブなどで体感出来るこの世の至上とも言える体験に比べたら、正直言ってトレードはその領域には……。まあ、夢のような人生を実現するための手段です。

あと、私自身、トレーダーになることの人生的な意味というのは、最初からあったというよりは、徐々に気付いていったという方が正しいです。一番最初は、「やりたいことが自由に出来る道は株しかねえ。誰が日本のブラック労働環境に人生を売ってやるものか!」的な所から始まっています。だから、最初から思い付かなくても大丈夫。ちゃんと訓練を積んでいく内に、きっと出てきます。今必要なのは、未来を信じて、やるべきことを継続すること。

~~

ちょっとした思い付き程度でトレーダーになりたいという人を一人でも減らすために、私にとってのやりたいことというのがどれだけ本気で人生でやりたいことだったのかを書いておきたいと思います。

・コンテンツ制作:2008年12月から毎日欠かさず作り続けており、直近5年間で約2550000字相当(原稿用紙約6400枚分相当)。この印刷した紙は私の生体エネルギーそのものであり、トレードをやり続ける最大の原動力になった。

・音楽:毎日1~2時間はほぼ必ず聴く。毎年200~300曲のペースで増え続けている。トレーダーじゃなければ行けなかったであろう平日夜のライブ多数。

・ゲーム:このサイトを見てもらえれば。ただ、トレードを始めて以降は、(ジャストタイミングで)パワポケが完結し、ポケモンもWifiトレインが廃止されたこともあったため、ゲームに費やす時間はそれ以前と比べて減った。ただ、トレーダーじゃなければ、このサイトを作れたかどうか。

これらのやりたいことは、トレードスキルを身に付けて夢のようなライフスタイルを実現するための原動力になるばかりか、最高のストレス解消手段となりました。どれだけ結果が出ずに落ち込んでも、夜にはやりたいことをやってストレス解消して、また希望を持って前向きになってしまうんだから、これ以上のメンタルコントロール手段はなかったと思います。

トレードは、暇潰し程度のやりたいことではなくて、人生を掛けてやりたいことを実現するための手段です。それに別にトレードじゃなくても、土日休みをフル活用すれば、大抵のやりたいことは実現出来るんじゃないかと思います。

※事実、これらのやりたいことは、別にトレードじゃなくても他のビジネスでも出来たなと思います。やはり私にとってトレードでなければいけなかった理由は、「数字を使った専門スキルだから」というものが大きいです。

※会社を辞めてトレーダーになりたいという人は、よーく考えてみてください。本当に。その仕事を続けながらトレード出来ないですか?サラリーマントレーダーこそが最強ですよ。

書評:「ゾーン」

絶対に読まなければいけないトレード本です。メンタルに関してはこれ以上のトレード本はありません。個人的には、トレード本の中で最も重要な本だと思います。もしも1冊トレード本を選べと言われたら、間違いなくこの本を選びます。

リスク(損切り・ドローダウン時期)に対する考え方、トレードにおける確率的思考についてここまで深く書かれている本は他にありません。ちなみに私は、「トレードの確率的心構え」と「一貫性の七つの原理」は印刷して、いつでも読めるようにしてあります。

ただ、この思考に至るまでが、どれだけ難儀な道となるか……。本に書かれていることを読んだだけで、リスクに対する考え方、確率的思考が身に付いたら、誰も苦労しません。

~以下、トレードの話からちょっとそれる~

この本は、トレーダーじゃなくても読むべき心理学の本であり、昨今の引き寄せの法則やアドラー心理学ブームで、この本に焦点が当たらなかったことは残念でならなかったです。

この本の何がそんなに凄いのかというと、信念の性質についてここまで具体的に書かれている本って、私が知る限りでは他にないんですね。

私は、17歳から自分史に興味を持ち、それ以降、自分の人生を内省することがライフワークになっているんですが、自分史を理解する・書くことで得られる効果について、私を含めて誰もが口を揃えて言うことがあります。それは、自分史を何度も何度も検証することによって、過去の嫌な出来事が良い出来事に変わってしまうということです。

今まで、どうしてこのような内面の変化が起こるのかが分からなかったんですが、この本を読んで、「そうか!これは信念の変化だったんだ!」と理解出来ました。

自分の人生が楽しいかどうかというのは、人生の内容は全く関係ない。単に、「自分の人生は楽しい」という信念が機能しているかどうかのことでしかないんだと。自分史を何度も検証することによって、「自分の人生は楽しい」という信念が持つエネルギーが強化されて機能するようになってくる(「自分の人生は楽しくない」という信念からはエネルギーが抜けて非活性化されてくる)。だから、過去の嫌な出来事も良い出来事に変わってしまうんだなと。

※「人生が楽しい」という信念について詳しくは、当サイトのコンテンツ:自分史の書き方、自分史の教科書に書いてあります。もしも、この本で信念の性質を知っていなかったら、「人生が楽しい」という信念についての部分は書けなかったです。

人間は誰もが幸せになるために生きているんじゃなくて、自分の信念を肯定するために生きている。

もしも、トレーダーになってなくてこの本と出会うことがなかったらと思うとゾッとします。

2012年8月

※2012年8月当時の売買日記を読みながら作成(図も当時のものをそのまま転載)。

〇8月2日

・売買日記より、「(売買日記を見直してみると)市場は、最短ルート、最小の損失で、教訓を教えてくれているとしか思えない。」

〇8月3日

・東電、前日高値抜けでリバース注文を入れておいたら、1日で5.47%保有となった(図の数値は誤り)。

※下降トレンド抜け(エントリーは前日高値抜け)、損切りラインはエントリーから4ティック下。

※これに味をしめて、強そうな銘柄へのリバース注文が相次いだ。一つ上手くいったのがあると、都合良く考えてしまうのが僕の悪い癖。

〇8月9日

・東電は+8.90%で利食いとなった。

※途中で、利食いはどうする?10%で利食いすべきか、トレイリングストップで更なる爆発をか……と迷っていた。10%で利食いだったら、あと2ティック取れていた。

※注:利食いの件はともかく、ナイストレードではある。

・売買ルールを紙に書いてまとめてみた。

〇8月10日

・リバース注文からのLCが相次いだ。

※注:エントリー滅茶苦茶。ただ爆発してる銘柄の直近高値抜けで入ってるに過ぎない。ちなみに、一応表示してあるものの、移動平均線は目に入ってない。

〇8月13日

・リバース注文のロスカットが続いた。

※富士紡はリバース注文ではなく、終値エントリーだったら、1日で+10%になっていた。

〇8月14日

・懲りずに富士紡HDをリバース注文→ロスカット。

※注:おーい、誰かこいつを……。

・空売りしておいたケネディクスが一日で-10%下落し、+12.42%決済。

※注:安値割れ。ナイストレード、素晴らしい。取れてるトレードはちゃんと形になってるんだがなあ。

〇8月16日

・さが美、リバース注文で、+9.62%決済。

※根拠は、レンジの抵抗線抜け。

※注:5分足で入る根拠にはちょっと?であるが、見事なデイトレ。20分で+9.62%。日足で見ても、レンジ抜けで右上に出てる。

~~

・8月の収支もマイナスとなり、5ヶ月連続のマイナスとなった。19トレード3利食い(上記の東電・ケネディクス・さが美だけ)、勝率15.78%。ただ、気付いたことがあった。次回へ続く。

収支の付け方

収支の付け方について説明したいと思います。これは本当に重要な所です。

ただ、収支の付け方は各人の売買ルールによって異なります。以下では、Excelで収支計算用のテンプレートを作る例を書いていきますが、あくまで参考にするに留めて、自分の手で作ってみてください。これはあくまで一つの参考例でしかないです。絶対に、自分の手で収支計算用のExcelファイルを作るようにしてください。面倒がらずに、自分の手で作らないと意味がないです。これから必要に応じて、自分のルールに応じてカスタマイズ出来るのは自分しかいないんですからね。

それでは、収支計算用のExcelファイルのテンプレートを作る方法を説明していきます。具体的には、①銘柄名、②日付、③保有日数、④買いか空売りか、⑤株数、⑥エントリー価格、⑦手じまい価格、⑧最大順行幅という基本的なデータを入力することで、各種データを参照出来るようにするExcelファイルの作り方を説明していきます。

・まず、Excelを起動してください。

・1列目(A)は後から、利食いなら○、損切りなら×を表示するようにしたいので、列の幅を”2”にして、放置しておきます。

・2列目(B)の一番上に”銘柄名”と入力します。この列には、エントリーした銘柄名を入力していきます。

・3列目(C)には、”日付”と入力します。この列には、エントリーした日付を入力していきます。

・4列目(D)には、”日数”と入力します。この列には、エントリーからイグジットまでの保有日数を入力していきます。

・5列目(E)には、”L/S”と入力します。この列には、買い(L)か空売り(S)かをアルファベット1文字で入力します。後から多くのif文で参照するので、”L”か”S”を入力してください。

・6列目(F)には、”株数”と入力します。この列には、エントリーした株数を数値で入力します。収支計算で参照するので、数値だけ入力してください。

・7列目(G)には、”参入”と入力します。この列には、エントリーした価格(ばらけた場合は平均取得価格)を数値で入力します。収支計算で参照するので、数値だけ入力してください。

・8列目(H)には、”決済”と入力します。この列には、決済した価格(ばらけた場合は平均決済価格)を数値で入力します。収支計算で参照するので、数値だけ入力してください。

※なお、増し玉をするルールの場合は、必要に応じてExcelをカスタマイズしてください。

・ここまでで、最大順行幅以外のデータ入力用セルの設定が完了します。

・9列目(I)には、”結果”と入力します。ここはエントリー結果の数値(+3.02%や-1.20%など)を出力するようにします。つまり、参入価格を決済価格で割ればいいんですが、買いと空売りで場合分けして表示されるように、次のように入力します。

※=IF(E2=””,””,IF(E2=”L”,H2/G2-1,IF(E2=”S”,1-H2/G2)))

※見栄えをよくするために、”L/S”が未入力なら空白欄になるようにしています。これ以外の出力セルも同様です。

※つまり、買いだったらエントリー/決済の値を出力して、空売りだったらその逆を表示するということです。

※更に、2行目を右クリックして、セルの書式設定→表示設定→パーセンテージから小数点以下の表示桁数を2ケタまでにしておきます。

※2行目以降の行にも反映するために、セルの右下から十字線を表示させて下にずーっとコピーしておきます(この例では255まで。その他の出力セルの参照も全て255行までに統一してあります)。

※これ以降、Excelについて細かいことは説明しません。ググって調べてください。

・10列目(J)には、”手数料”と入力します。日数・建玉から手数料を出力するようにします。

※=IF(E2=””,””,-ROUNDDOWN(F2*G2*0.023*D2/365,0)-172)買いと空売りで場合分けしてませんでした。正しくは下記。なお、下記の画像の手数料は修正前の値です。

※=IF(E2=””,””,IF(E2=”L”,-ROUNDDOWN(F2*G2*0.023*D2/365,0)-172,IF(E2=”S”,-ROUNDDOWN(F2*G2*0.011*D2/365,0)-172)))

※この例では、ライブスター証券の信用取引で計算しています。金利手数料(=日数*建玉価格*金利/365日)と往復手数料(=86*2)。なお、ライブスター証券の買い方金利は2.3%、貸株料は1.1%。

・11列目(K)には、”収支”と入力します。株数・エントリー価格・決済価格・手数料からそのトレードでの収支を出力するようにします。

※=IF(E2=””,””,IF(E2=”L”,(F2*H2-F2*G2)+J2,IF(E2=”S”,(F2*G2-F2*H2)+J2)))

※買いの場合は決済価格とエントリー価格との差額-手数料、空売りの場合はエントリー価格と決済価格との差額-手数料。

・放置しておいた1列目(A)について、利食いだったら”○”、損切りだったら”×”を出力するようにします。

※=IF(I2=””,””,IF(I2>0,”○”,”×”))

・ここまでで収支計算の一番基本的なデータは完備されるんですが、MFEについても記述しておきます。MFEのデータがあることで、利食いのシミュレーションをすることが出来ます。

※MFE(最大順行幅)とは、エントリーから損切り・トレイリングストップに掛かるまでに最も順行した値のことです。例えば、1000円で買いエントリーして、980円が損切りラインの場合、3日後に1050円まで上がったけど、6日目に980円で損切りになったとしたら、MFEは1050円になります。

・12列目(L)には”MFE”と入力します。ここにはそのトレードの最大順行幅を入力します。

・13列目(M)には”MFR”と入力します。MFRとは最大順行率のことです。最大順行幅をエントリー価格で割って求められます。

※=IF(E2=””,””,IF(L2=””,0,IF(E2=”L”,L2/G2-1,IF(E2=”S”,1-L2/G2))))

※書式設定でパーセンテージ表示の小数点以下2桁まで表示にしておきます。

※即LCになった場合はMFEは未入力となります。LCが-5.00%なのにMFE未入力な以下の例はちょっと不自然ですね……。

・続いて、その月の勝率と収支の推移について出力されるようにします。

※この部分はその月が終わったら、グラフとして出力するといいです。

※グラフを出力する場合は、範囲をドラッグして、挿入タブ→グラフから選択。

・14列目(N)には”勝率推移”と入力します。勝率の推移が出力されるようにします。

※=IF(E2=””,””,(COUNTIF($I$2:I2,”>0″)/(COUNTA($I$2:I2))))

※チャートは書式設定から縦の上限を1.0にしておくこと。

・15列目(O)には収支推移と入力します。収支の推移が出力されるようにします。

※=IF(K2=””,””,SUM($K$2:K2))

・ここまでで、基本的な部分の作成は完了です。他に必要なデータがあったら、その都度追加していきましょう。

・これだけでは、収支全体の傾向などがまだ分からないので、Excelの右の方に1画面ほどスクロールして、入力したデータから全体の統計が分かるようにしていきます。

・全体の統計で絶対必要なのは、トレード数、勝率、期待値、収支です。次の画像のような感じで入力します。

・一つずつ説明していきます。

・トレード数は、その収支のトレード数を出力します。

※=COUNTA(B2:B255)

・利益は、利益になったトレード数を出力します。

※=COUNTIF(I2:I255,”>0″)

・LCは、損切りになったトレード数を出力します。

※=COUNTIF(I2:I255,”<=0″)

・勝率は、その収支の勝率(利食い/トレード数)を出力します。

※=T3/S3

※書式設定で、パーセンテージ表示の小数点以下第2位まで表示するようにしておく。

・タネには、資金を入力します。

・月率は、その月のトレード収支(収支/タネ)を出力します。

※=S6/W3

※書式設定で、パーセンテージ表示の小数点以下第2位まで表示するようにしておく。

・下の段へ。

・収支は、その月の収支を出力します。

※=SUM(K2:K255)

・期待値は、その月の期待値(収支/トレード数)を出力します。

※=S6/S3

・下の段へ。

・利食い平均は、その月の利食いの平均(数値と率)を出力します。

※=AVERAGEIF(K2:K255,”>0″,K2:K255)

※=AVERAGEIF(I2:I255,”>0″,I2:I255)

・損切り平均は、その月の損切りの平均(数値と率)を出力します。

※=AVERAGEIF(K2:K255,”<=0″,K2:K255)

※=AVERAGEIF(I2:I255,”<=0″,I2:I255)

・利益・損失比率は、利食いと損切りの値の比率を表示します。

※=S9/ABS(T9)

~~

・以上で、収支計算に必要なデータは一通り揃いました。

・ただ折角MFEを入力したんで、利食いシミュレーションの方法も説明します。これは、やってみると革命が起こるかと思います。人間の脳の感覚では絶対に分からないことを、Excelが暴いてくれます。

・Excelを更に右にスクロールします。ここに、次の画像のような感じで、”2%”~”10%”と入力していきます。これはこの%で利食いしていたら?という意味です。

・次に、これらの下に、もしもこの値で利食いしていたら?というセルを作っていきます。

※=IF($M2=””,””,IF($M2>0.02,0.02,$I2))

※上記は2%利食いの場合。3%利食いは0.03、4%利食いは0.04……とする。

※これは離れているから分かりづらいが、一番左にある各銘柄のMFE及び結果に連動している。例えば、4.50%利食い(トレイリングストップ決済の場合含む)で7.30%まで順行していたら、2%利食いは2.00%、3%利食いは3.00%、4%利食いは4.00%、5%利食いは5.00%、6%利食いは6.00%、7%利食いは7.00%、8%利食いは4.50%、9%利食いは4.50%、10%利食いは4.50%となる。-2.00%損切りになったものの、4.50%まで順行していた場合は、2%利食いは2.00%、3%利食いは3.00%、4%利食いは4.00%、5%~10%利食いは-2.00%となる。

・そして、先程の全体統計の所に戻って、これらのシミュレーションをした結果はどうなるか?を示すセルを作っていきます。以下の画像(中央下段)のような感じになります。

・一つずつ説明していきます。

・合計(収支)には、その値で利食いした場合の収支が出力されます。

※=SUM(AB2:AB1000)

・期待値には、その値で利食いした場合の期待値が出力されます。

※=AVERAGE(AB2:AB255)

・勝率には、その値で利食いした場合の勝率が出力されます。

※=COUNTIFS(AB2:AB1000,”>0″)/$S$3

・ああ、あと比較するための収支平均を作っておくのを忘れてました。この下に作っておきます。

※=AVERAGE(I2:I255)

・さあ、どうなりました?何%で利食いしていたら、利益が最大化されたでしょうか?

※ただ、これはあくまでシミュレーション簡易版。ガチで調べる場合は、一つ一つのトレードについて「X%利食いだったらどうなったか?」をチャートを見ながら行う必要があります。なぜなら、スイングトレードの場合はギャップアップ・ギャップダウンがあるためで、3%利食いでも+5.25%利食いなどになっていたケースが出てくるため。結局、最終的には自分の手で統計を取ってみるしかないのです。

・あと、終始推移や勝率推移を応用して、「もしもX%で利食いしていたら、どういう推移になっていただろうか?」というチャートを作るのもいいですね。

※=IF(E2=””,””,SUM($AB$2:AB2))

※これはメンタル面で非常に大きな役に立ってきます。

・説明のためにここまで作ってきた収支計算用のテンプレートを一応置いておきますが(2012年8月 収支の付け方)、自分の手で作らないと何の意味もないですからね。自分の手でExcelをカスタマイズして、一つ一つこの統計にはどういう意味があるのか?を理解しておかないと、何の意味もありません。このテンプレートにただデータ入力して数値を見るだけでは、何の上達も起こらないことでしょう。何度も書きますが、本当にトレーダーになりたいんだったら、絶対に自分の手で一からExcelをカスタマイズしてください。ここまで説明してきたことは、参考にするに留めてください。

書評:「利食いと損切のテクニック」

Excelを使った収支の付け方について説明したので、「投資苑」「投資苑2」より先に、この本をにレビューしておきたいと思います。

売買日記の書き方、Excelを使った収支記録の方法について、どのように記録すればいいのかが最も具体的に書いてあるトレード本です。

その他にも、トレードの基本的なことが網羅されていて、クイズ形式になっているので、理解もしやすいです。

ただ、あくまで、この本の著者の売買ルールで説明しているため、全てを真に受けるのではなく、「こういう概念があるんだなあ」とアイデアを拾っていくような感じで読んでいくのがいいと思います。

2012年9月

・8月の収支を付け終わって、あることを思った。それは、「月率+10%を達成するにはどうすればいいか?」ということ。単純な概算として、順張りの勝率が33%として、月に15回トレードするとして、+10%の利益が5回、-2%の損失が10回とすると……など、色々考えていて閃いた。1トレード毎に投じる資金量を一定にする必要があるのでは?と。これまでは、トレード毎に投じる資金量がバラバラで、例えば何かの銘柄が+10%決済となったとしても、他の銘柄の-3.33%LCで打ち消しとなってしまうようなことがあった。だが、5ヶ月やってきて、「どのトレードが順行するのかは分からない」ということに気付いたことで、トレード毎に投じる資金量を一定にする重要性に気付いた。ということで、これ以降、1トレード毎に投じる資金量を一定にしていくことになった。

※詳しくは下記”1ユニットの資金管理”で後述します。損切りの厳守と並ぶ、売買ルールにおける最重要概念なので必ず読んでください。

※2012年9月当時の売買日記を読みながら作成(図も当時のものをそのまま転載)。

〇9月4日

・8月末に空売りしていた関西電力が+13.19%決済。

※終値ではなく、上昇トレンド割れで入った。

※ただ、これは1ユニットの資金管理前にエントリーしたため、小さい玉。

〇9月7日

・関電以降は空売りのLCが続いた。

・月率10%で計算してみたら、100万円が6年後に10億円になる。複利の力ってスゲー!

〇9月14日

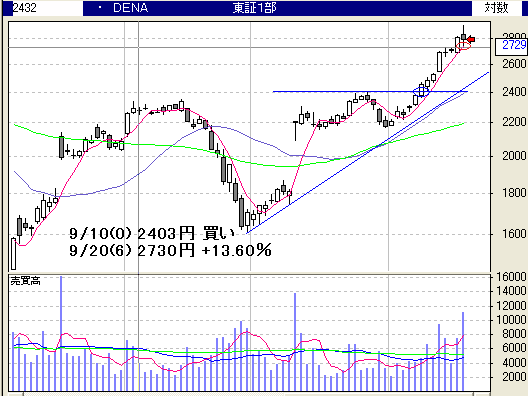

・日経平均続伸で、DENA+11.86%保有、野村HD+3.46%保有、JFEHD+5.12%保有(画像は省略)。

〇9月19日

・日経平均続伸で、DENA+16.85%保有、野村HD+5.53%保有(画像は省略)。

・JFEHDを+6.28%決済。

※エントリー理由は「下降トレンドラインブレイクで上昇トレンドに乗っているため」。手仕舞い理由は「パナソニックの資金を捻出するため、抵抗線が見えているこの銘柄を決済した」。

※注:手仕舞い根拠の上値抵抗線は無理矢理であるが、理由はどうであれ、良いところで利食いしたなと。

〇9月20日

・DENA+13.60%で決済。

※エントリーは、終値ではなくレンジ高値抜けで入った。

※注:ナイストレード。利食い保有も文句なし。資金管理含めて、ここまでのベストトレードかと。

・野村HDは+1.73%で決済。

※注:利食いが遅い。せめて前日5MAで……。

~~

・9月の収支は、19トレード4利食い(つまり、上記4銘柄だけ)の勝率21.05%。収支は+0.60%。…………は?今月もLCしかなかったのに、プラスだと?ということで、半年目にして初の月間プラスを達成した!

※しかも、関電も1ユニットの資金管理で持ってたら+3%にまで利益が拡大していた。

※注:なんといっても、1ユニットの資金管理がでかい。これに尽きる。

※注:この時期にも引き続き、「今月の10%銘柄」とか、都合の良い検証(無意識聖杯探し)をたくさんしていた。ただ、今になって思うと、こういう都合の良い検証をたくさんすることで、安心するなりして、モチベーションを保っていた面もあったのかなと。そう考えてみると、都合の良い検証も捨てたものではなかったんだなと思う。あと、なんだかんで、チャートを何度も見ることにもなるわけだから、チャート慣れする効果もあったかなと。

1ユニットの資金管理

売買ルールにおける最重要概念となります。

簡単に説明すると、1トレードに投じるリスクを一定の範囲に統一します。なお、以下の資金管理の設定方法はあくまで一例であり、他にも様々な考え方があります。重要なのは、1トレード毎に投じるリスクを一定にすることです。

まず、1トレード毎に投じる資金量を「1ユニット」と定義します。1ユニットに投じる資金量は、総資金の何%と決定します。

・1トレードに投じる資金量(1ユニット)=総資金量×α

このαの値はある値に決めてください(25%、33%、50%、75%などの定数)。一度決めたら、この値は固定してください。

次に、1トレード毎の損切りルールを決めます(例えば、-1%ラインや-2%ラインなど)。このラインも一度決めたら固定してください。

1ユニットに投じる資金量と1トレード毎の損切りルールが固定されることによって、1トレード毎に投じるリスクが一定の値に固定されます。

・1トレードに投じるリスク=1トレードに投じる総資金量の割合×損切りライン

但し、1ユニットの資金管理において絶対に守るべき上限値があります。それは、1トレードで総資金の2%以上のリスクは投じないことです。

例えば、1ユニットが総資金の100%だったら、損切りラインは2%が限度になります。総資金の50%だったら、損切りラインは4%が限度になります。損切りラインが5%だったら、1ユニットは総資金の20%が限度になります。

ただこれはあくまで総資金の2%というのがリスク限度なんであって、総資金の2%のリスクにしなければならないということではないですからね。目安としては、総資金の0.5~1.0%程度にしておくのがいいと思います。

これだけでは分かりづらいかもしれないので、具体例を出して、1ユニットの資金管理について説明したいと思います。

○1ユニットの資金管理例

総資金量:300万円

1ユニット:総資金の33%

損切りライン:2%

※1トレードで投じるリスクは総資金の0.66%

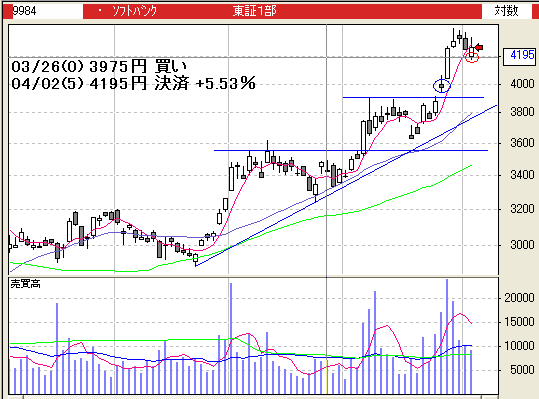

上記のような資金管理ルールだったとして、2017年3月23日に、東電とソフトバンクを終値で買う場合、何銘柄ずつ買って、損切りの逆指値はどこに置けばいいのかを説明します。

※日付はこのコンテンツを作った日、銘柄は適当に選んだものです。

まず1ユニットは総資金の33%なので、300万円*0.33=100万円になります。

東電の終値は417円、ソフトバンクの終値は8049円なので、東電は2400株、ソフトバンクは100株買うということになります。

※東電は100万円/417円=2398株、ソフトバンクは100万円/8049円=124株となる。この値が単元株でエントリー出来る最も近い株数から極端に離れている場合(0.7倍以下、1.3倍以上など)は、スルーした方がいい。

損切りラインは-2%ラインなので、東電の損切りラインは終値から-2%の408円、ソフトバンクの損切りラインは終値から-2%の7888円になります。

それぞれ取るリスクは、東電は2400株×9円=21600円(総資金の0.72%)、ソフトバンクは100株×161円=16100円(総資金の0.53%)となり、いずれも許容リスクである総資金の0.66%に近い値になります。

あと、ボラティリティーが極端に大きい銘柄に入る場合などは、1ユニットの資金量を半分にして損切りラインを2倍大きく取ってもいいです(上記の場合だと、1ユニットを総資金の16.5%にして、損切りラインを-4%にする)。とにかく大事なのは、1トレード毎に投じるリスクを一定にすることです。

なぜ、資金管理は必要なのか?

なぜ資金管理が必要なのか?についても説明しておきます。それは一言で言うと、どのような期待値プラスの売買ルールであろうと、ドローダウンの時期が必ずあるからです。ドローダウンの時期を乗り越えるために、資金管理のルールが絶対に必要になってきます。

これは具体的なゲームで説明した方が分かりやすいと思います。

コインを投げて、表か裏かを当てるゲームがあったとします。当てたら掛け金の2倍返ってきて、外したら掛け金が没収されるルールだとします。これは明らかに掛ける側が有利なルールです。期待値は(2x-x)/2=+0.5xなので、1回やる毎に50%ずつ資金が増えていく計算です。現実には絶対にあり得ないゲームです。ドラクエ5とドラクエ7の100コインスロットでさえ、(ロード&セーブで無限にやり直せることを除いて)ここまで甘くはないです。

じゃあ、このゲームで破産することはあり得ないのか?

期待値プラスのルールで破産することはあり得ないのか?

今、手元に福沢諭吉が描かれたお札が100枚あるとします。

※資金管理のルールに当てはめてみると、こんな感じです。

○このゲームの資金管理

総資金:100万円

1ユニット:総資金の??%

損切りライン:100%(外れたら全部没収)

この絶対に儲かるゲームに興奮して、いきなり福沢諭吉を100枚ベッドしました。それで外したら、どうなります?50%の確率で破産ですよ。50%といったら、「かみなり」が外れる確率(30%)よりも20%高く、2004年のイチローの出塁率(41.4%)よりも高いんですよ。

ちょっと考えて、50枚ずつベッドすることにしました。50枚ずつ固定で賭け続けるとしたら、最初の2回(25%で破産)を乗り越えたとしても、その後も破産する可能性が残り続けます(期待値プラスなので基本的には増えていき、破産確率は時間経過とともにどんどん小さくなっていきますが)。もしも、常に全資金の半分を賭け続けるとしたら(2回連続外した時点で破産)、まず間違いなく30回以内に破産します(実際にコインを30回数セット投げて、統計を取ってみてください)。

常に全資金の25%を賭け続けるとしても(4回連続外したら破産)、100回以内には破産するでしょう(実際にコインを100回投げて、統計を取ってみてください)。

このような現実には絶対にあり得ない期待値プラスのゲームであっても、資金管理のルールがないと破産するリスクが常につきまといます。

期待値プラスのルールを手に入れたとしても、資金管理のルールがなければ(それを厳守しなければ)、意味がないんです。

書評:「タートル流投資の魔術」

個人的に資金管理について最も参考になった本がこちらです(「ポジションサイジング入門」もおすすめです)。トレーダー効果やルールを作るときのバイアス(カーブフィッティング)についても書かれていて参考になります。

この本、2012年の春頃に既に読んでたんですけどねえ(と思って記録を調べてみたら、2011年11月末~12月でした。やっぱり記憶って当てにならん)。資金管理がどれだけ重要だと本に書かれていても、実際に体験して学ばないことには、その重要性には気付かないんですね。

この本では1ユニットの資金管理にATRを使っていますが、概念としては上で説明したのと同じことです。

1ユニットの資金管理を徹底する必要があるのは、「どのトレードが利益になるのか損失になるのか、事前には絶対に分からないから」なわけですね。例えば、トヨタ・NTT・ソフトバンクをレンジ抜けで買ったとして、どれが順行するのかは全く分からない。何となく、ソフトバンクが行きそうだなあみたいな予感はあるかもしれないけど、統計を取ってみると、こういう予感的なものは全くあてにならないことが分かります。もしかしたら、全部損切りになるかもしれないし、全部利食いになるかもしれない。

あと、第4章に載ってる確率分布は、損小利大でトータルでプラスになりさえすればいいんだという考えを強化してくれます。

コインを100回投げたら、表は大体50回位は出るだろうということは分かりますが、どういう順番でどこで表が出るのかは全く分からないわけです。ただ、100回投げたらトータルで表が50回程度出るだろうということは分かります。で、表を1枚でも多く出すには、試行回数を増やせばいい。

~以下、トレードとは全く関係ない確率統計の話~

期待値プラスの恩恵を受けるには試行回数を増やせばいいというのは、確率統計思考の基本となる考え方なんですが、人生を楽しむことにも応用出来ます。

過去を振り返ってみれば分かると思うんですが、人生のどこで滅茶苦茶楽しい体験が出来るかというのは、基本的にはランダムだと思うんです。更に言うと、生きていればいるほど、楽しい思い出は増えていく。少なくとも思い出が減ることはない。と言うことは、過去から確率統計的に考えて、(生きてさえいれば)必ず未来では楽しい体験がまた体験出来るんだと。だから、人生で楽しい思い出を作るには、ただ毎日を一生懸命生きていればいい。これから1年また生きるとして、この1年間のどこで滅茶苦茶楽しい体験が出来るのかは分からないけど、1年後には今からは信じられないほど楽しい思い出が出来ていることは分かっている。

あと、私の場合、確率統計思考を応用して、趣味である音楽も更に充実しました。

同じように、「今までに、人生で登場した神曲って、登場時期が全くバラバラだよな」と気付いたんですよ。だから、好きなアーティスト達の新曲を年間200曲前後聴いてれば、年間トータルでその年を代表する神曲が12曲前後出現するんだなと。どのアーティストが、どのアルバムで、いつ出会えるのかは分からないけど、毎日聴いてれば、年間トータルでは物凄い曲と必ず出会える。じゃあ、そういう物凄い曲と出会うためには、どうすればいいか?ただ毎日楽曲を楽しく聴いてればいい。「今年は良い曲が出ねえなあ」とか「今回のアルバムは外れだったなあ」とか不満を言ってるんだったら、ただ毎日楽曲を楽しく聴くことに集中すればいい。

確率統計思考はトレードだけじゃなくて、人生を充実させることにも繋がるという話でした。

2012年10月

※2012年10月当時の売買日記を読みながら作成(図も当時のものをそのまま転載)。

〇10月4日

・一時は+5%まで順行したDENAがトントンで決済。

※注:利食いが遅い。

〇10月9日

・東北電力が大幅下落で、+6.15%の含み益(下の画像の”-”は”+”の間違い)。

※上昇トレンド割れ後の空売りが損切りで、その再エントリー。

※注:売買日記を読むと、チャートを見ることに対して、続いてはいたが、モチベーションの低下を起こしていたりはした。ここまで特に書いてはいないが、この時期に限らず。売買日記を書いてからの楽しいご褒美という条件付けは大事。

〇10月12日

・DENAを空売りした。

※注:「三角持ち合いを下に抜けたため空売り」とのことだが、都合が良すぎる。このトレンドラインの引きかたはない。単に、ボラのでかいDENAに入りたいだけだろうと。エントリーするとしたら、上値抵抗線を抜けた所で買いで、空売りはちーとないなと。

※結果は-0.79%LC。

※なお、その後2回再エントリーして、いずれもLCとなった。

〇10月17日

・東北電力は結局、手数料負けとなった。

※注:利食いが遅い。+5%前後で利食いするチャンスはいくらでもあったのだが。

〇10月18日

・九州電力が上昇して、+5.63%の含み益に。

※3%以上の利益になったため、エントリーポイントにトレイリングストップ設定。

※注:エントリーに使ったトレンドラインは無理矢理であるが(上値抵抗線抜けの再エントリー)、ボラがあればいく。ボラのある銘柄に入ってるのはok。ただ、この利益目標ラインはなんだ、あり得んだろ……と思って調べたら「1日で+10%利食いライン」と。

〇10月19日

・九州電力+4.07%の上昇、含み益は+9.94%(画像は省略)。

※トレイリングストップは+5%確定ラインに。

〇10月22日

・九州電力、一時+10%以上の含み益になるも下落、含み益は+8.16%(画像は省略)。

※利益確定ラインを+10%ラインにした。

※注:遅い。余りにも遅すぎる。こういうときはその日の終値で利食いしちまった方がええ。

〇10月23日

・九州電力、-13.44%の暴落で、+5.04%決済。

※注:ほらだから、言わんこっちゃない…。

〇10月24日

・関西電力を空売り。

※上昇トレンドを割ったため空売り。

※結果は、翌日に+5.49%の上昇で、-1.37%LC。

※注:これは確かに、形だけ見れば、下値支持線割れ。だが、直近3日間の3陰線でトップからどんだけ下げてるか?直近トップで空売りしたトレーダーや反発待ちしているトレーダーが……。チャートの形は見れてるが……(しかし、これは経験で身に付けていくしかないのです。ただ、足組から他のトレーダーの気持ちを考えるという概念を知らないと、いつまで経っても…)。

〇10月30日

・カーバイドを買った。

※「上昇トレンドで、新高値を付けたので買い」。

※注:売り圧力パンパンや!下手に手を出すべきでない。ちなみに、新興市場では、こんな感じの動きをしてる銘柄に、資金管理・損切りの概念がないまま突撃していき、お亡くなりになられる方が常にいます。恐らく、右も左も分からないままマーケットに来て、値上がり率ランキングを見てしまい、チャートも見ないまま…(見たとしてもテクニカルの最低限の知識がないため…)。

※結果は翌日も+5.31%も安値でLCラインにかかり、-2.12%LC。

~~

・24トレード1利食い(九州電力のみ)の勝率4.16%。-6.87%。

※注:とにかく利食いが遅すぎる。利食いをちゃんとしてたら、ここまで酷いことにはなってない。

・それと、来月3月までに資金を作れそうな感じに。だが、問題は150万円で信用口座を開けるかどうかと、何よりトレードスキル。いくら資金が出来て、信用口座を開けても、利益を出せなければ意味がないのだ。そして、この頃から、「直近3ヶ月の平均成績が月率+10%以上になったら信用口座の申請をしよう!」と意識するようになっていった。

※注:この頃のスキルからして、その成績はアベノミクス相場でも来ない限り、達成できるはずがねえだろうが!……無知の強み。言っておくものです。引き寄せの法則的に言うと、意図しておくものです。どんなに無謀なことだろうと、口に出して言っておくものです、マジで。ただ、なぜか分からないけど、必ず達成出来るという確信のようなものがあったのです。

複利と資金管理

トレードスキルが身に付いて、運用出来るようになると、複利の力を享受出来るようになります。

※ただ、複利の力を享受出来るようになるまで、どんだけ長く険しい道を通ることになることか……。トレーダーじゃなくても、株やFXで財を作ることは出来ますが、たまたま持ってた株が数倍になったり、コツコツと積み立てた投資がたまたま上手くいったりするなど、複利の力を享受したというよりは、一発当てたことによって資産を作るケースか大半なんじゃないかと思います。年利平均+30%で転がしていくような感じで資産を作るのは、相当のスキルがないとまず無理です。一般人が複利について知ることで得られる最大の教訓は、借金はなるべくしない方がいい、リボ払いなどもってのほかだということでしょう。

複利の力がどんだけ凄いのかを見てみるために、200万円を年率+50%(税引き後+40%)で運用した場合、単利と複利でどの位の差が出るのかを実際に計算してみたいと思います。

〇単利年率+50%(税引き後+40%)

0年目 200万円

1年目 200万円*1.4=280万円

2年目 200万円*1.4=280万円(累計360万円)

3年目 200万円*1.4=280万円(累計440万円)

4年目 200万円*1.4=280万円(累計520万円)

5年目 200万円*1.4=280万円(累計600万円)

6年目 200万円*1.4=280万円(累計680万円)

7年目 200万円*1.4=280万円(累計760万円)

8年目 200万円*1.4=280万円(累計840万円)

9年目 200万円*1.4=280万円(累計920万円)

10年目 200万円*1.4=280万円(累計1000万円)

10年合計: +800万円(累計1000万円)

○複利年率+50%(税引き後+40%)

0年目 200万円

1年目 200万円*1.4=280万円

2年目 280万円*1.4=392万円

3年目 392万円*1.4=548万円

4年目 548万円*1.4=767万円

5年目 767万円*1.4=1073万円

6年目 1073万円*1.4=1502万円

7年目 1502万円*1.4=2102万円

8年目 2102万円*1.4=2942万円

9年目 2942万円*1.4=4118万円

10年目 4118万円*1.4=5765万円

10年合計: +5565万円

とまあ、これはあくまでシミュレーションではありますが、複利の力を味方に付ければ、こんなに凄い差になりますよと。すぐには実現出来ませんが、複利の力を味方に付ければ、こんなに凄い世界が待ってるんだというモチベーションにしましょう。

では、具体的にはどのような資金管理をすれば、複利の力を享受出来るようになるのかについて説明しておきます。

実は、前回説明した、1ユニットの資金管理の中に既に織り込まれております。

・1ユニット=総資金×α

※α:25%、33%、50%、75%などの定数

1ユニットに投じる資金量を総資金の一定割合とすることで、1ユニットは総資金を変数とする1次関数となります。

ただ、ここで問題があります。それは、この1ユニットの資金量はどのタイミングで更新するのかということです。

※プログラミング的に言うと、どのタイミングで変数を更新するかということ。

1日毎に更新するのか、1週間毎に更新するのか、1ヶ月毎に更新するのか、1年毎に更新するのか……。これも資金管理のルールに絶対に入れておいてください。

例えば、1ヶ月毎の更新の場合は、その月の中で資金が増えようが減ろうが、その1ヶ月はずっと同じ1ユニットの資金でトレードし続けるわけです。そして、その月が終わったら、変動した総資金に応じて1ユニットの資金を更新します。

更新する時間軸が早ければ早いほど、複利の恩恵をより受けれる一方で、利食いが続いて資金が大きく増えた後にドローダウンが来ると、被害が大きくなってしまいます。つまり、更新する時間軸が早ければ早いほど良いというわけではなく、リスクとリターンのトレードオフとなります。

なお、総資金の増減に応じて投じる資金量を変更しない場合は、+10%の後に-10%が来ても、0.1-0.1=0%になります。具体的に言うと、1000万円の資金で、+10%の後に-10%となると、100万円-100万円=0円となります。

一方、複利対応の資金管理にする場合(総資金の増減に応じて資金量を変更する場合)、+10%の後に-10%が来たら、1.1*0.9=0.99になります(つまり、-1%)。具体的には1ユニット:1000万円の場合、+10%で1ユニット:1100万円になってから-10%のドローダウンになったら、100万円-110万円=-10万円となります。

※これは乗算の性質上、逆でも同じです。0.9*1.1=0.99。1000万円の場合、-10%のドローダウンになって1ユニット:900万円になってから+10%の利食いとなったら、-100万円+90万円=-10万円。

自分の売買ルールは、利食いが続く場合は最大でもどの位まで順行して、ドローダウンが来たらどの位まで逆行するのか?これは統計を取って経験を積むことでしか分かりません(完璧には絶対に分からない。大体この位か?という所までしか分からない。なぜなら、同じ相場状況というのは二度と来ないため)。

スイングトレードの場合は、最低でも1ヶ月以上の更新間隔を取ることを推奨します。で、余りにも利食いが続いていたら翌月は据え置くなどして、とにかく統計を取っていくしかないです。

※複利計算をする場合は、スマホアプリ:Calculator++が滅茶苦茶便利です。

書評:「経済性工学の基礎」

この本はトレードとは全く関係のない本なんで、読む必要はありません。ただ、間違いなく私を作ってくれた本なんで、恩を兼ねて紹介しておきます。私が大学3年生のときに、この本を使ってゼミで輪講していたんですが、プログラミングも大学数学も全くチンプンカンプンだった私にとって、この本の演習問題を解いてる時間はオアシスのような時間でした。この本と卒論のお陰で、「勉強っておもしれえな」と思ってなかったら、トレーダーを目指すこともなかったことでしょう。

それで、この本では、演習問題(解答は付いてない)を通して合理的意思決定を学ぶことが出来ます。トレードに関係することで言えば、複利計算はもちろんのこと、サンクコストの概念が学べたのが滅茶苦茶良かったなと思います。

※ちなみに、サンクコストについては「タートル流投資の魔術」第二章にも書かれています。サンクコストを学ぶためにわざわざこの本を買って勉強する必要はないです。タートル流があれば十分です。

と言うことで、サンクコスト(埋没費用)の話をします。これは、なぜ損切りしないことを正当化してしまうのかという話にも繋がってきます。

で、サンクコスト効果というのは、意思決定の際に、既に使ってしまった費用について考えてしまい、合理的な意思決定が出来なくなることです。合理的に考えると、既に使ってしまった費用(サンクコスト)について考える必要はなく、キャッシュフローの観点からのみ意思決定すべきなんですが、バイアスが掛かって、既に使ってしまった費用を含めて考えてしまうことがあります。

例えば、パナソニックを買ったんだけど、含み損が-5%になってしまったとします。この場合、ここで保有しようが損切りしようが、-5%の含み損は変わりません(-5%はサンクコスト)。保有すればトントンまで戻るかもしれないけど、この日あるニュースが発表されて、ソニーを買えば+10%位まで上昇しそうだなと思ったとします(実際そんなことは分からないわけで、あくまで説明のための仮定の話です)。つまり、含み損が-5%になってるパナソニックを保有して+0%になったら売るか、パナソニックを損切りしてソニーを買って+10%になったら売るか。キャッシュフローの観点で見ると、前者は+5%、後者は+10%だから、後者の方が合理的です。なんだけど、含み損にサンクコスト効果が働いて、損切りという合理的な意思決定が出来なくなってしまう。

※現実的に起こってるであろうことは、損切り出来なくて、-5%の含み損が-15%、-25%……と拡大していって、塩漬けにしてしまうということですかね。そして、その間にエントリー出来た、利益になったトレードを逸してしまうと。

それでは、なぜ人はサンクコストに惑わされてしまうのか?

経済学者の池田信夫さんが書いたこの記事によれば、どうやら人間がサンクコストを重視してしまう性質は、人間が生き残る過程で身に付けてきた性質のようです。

人間の祖先達は過去何百万年と戦争をし続けてきて、その過程で、サンクコストを無視して合理的意思決定をし続けるならず者達で構成された組織は、他の組織との戦争に勝てずに集団淘汰されてしまったと。

例えば、ある集落の中で、家を作るのに1年掛かったとして、巨大台風が来て、自分の家だけ全壊してしまったという状況を考えてみます。この場合、合理的に考えたら、その集落の中にある他の家を略奪して奪えばいいわけです。自分でまた家を作るには1年掛かるけど、略奪すればすぐに家をゲット出来るわけで。なんだけど、そういう組織はまとまりがなくて戦争に勝てなかったから、集団淘汰されてしまった。

原始人「アーウー!(翻訳:「この家を作るのには1年掛かったんだから、何としてでも直さなければいかん!」)」と、サンクコストを重視する非合理的な者達で構成された組織では、集落の中で略奪が起こらないから、個人としては非合理的だけど、戦争ではそのような非合理的な意思決定をする集団が強くて、生き残ったと。で、今の人類は、そのような非合理的な意思決定をして戦争に勝ち抜いてきた者達の子孫だから、サンクコストを重視してしまう性質が残っているわけですね。

つまり、損切りしないのを正当化してしまうというのは、本能に基づくものなんですね。損切りを徹底的に守るというのはサンクコストに惑わされない合理的意思決定のスキルなんであって、敢えて鍛える必要があるのです。

2012年11月

※2012年11月当時の売買日記を読みながら作成(図も当時のものをそのまま転載)。

〇11月9日

・LCラッシュとなっていたが、富士紡HDは+5%以上順行。しかし……。

・風邪をひいて、健康の有り難さを再確認させてくれた風邪に感謝し(オカルティストでも病気の効果は出ます)、風邪が治ったらあるメールが……。

・株の学校から送られてきた「証券会社の選び方」という動画で、ツール類はマネックス証券がいいが、手数料はSBI証券がいいと(更に、今月末から手数料改定で更に安くなると)。しかも、これに加えて、SBI証券は信用口座を開きやすいことで有名らしい……。これは……。

※注:今になってみると、なぜにこんなに信用口座を開くこと(空売りが出来るようになること)を難しく考えていたかは不明。ただ、滅茶苦茶運が良い。もしも、最初から資金があり、信用口座も簡単に開けていたら、シミュレーションにはならなかったわけで……。

〇11月14日

・(都合の良い)検証をしてたら、あることに気付いた。「これ、移動平均線って、利食い(トレイリングストップ)に使えるんじゃないか?」と。

※注:1ユニットの資金管理以来の閃き。こういうのがあるから、都合の良い検証もあながち悪くなかったんだよなあと。どんだけ都合の良い検証であっても、それだけチャートは見ることになるわけで……。聖杯探し以外で、チャートを見る動機って他に生まれたんだろうか?

※注:なお、これはトレイリングストップの固定ルールが出来たことが大きいんであって、「移動平均線をトレイリングストップに使うこと」が重要なのではないですからね。別に移動平均線でも他のオシレーターでも何でもいいから、ルールを固定してデータを取り続けることが重要なのです。

〇11月21日

・野村HDを+3.16%利食い。

※レンジ抜けで買ったが、期待通りに行かないから3%で利食いした。電力セクターに比べて上げ幅が小さかったものだから、「セクターが悪かった」なあと。こういう悪いセクターの銘柄はさっさと利食いしてしまうに限ると。

※注:3陽線ではあるが、レンジ高値抜け。直近3陽線が出ているため、調整になるのはおかしくない。

〇11月22日

・野村が開花した!

※注:なんで、こういうときに限って利食いを早くするんだ!これは一種の芸術ですな。

〇11月29日

・DENAの含み益が+7.05%まで上昇した。

・不動テトラを直近高値抜けのリバース注文で1日で+12.97%の利益。

~~

・11月の収支は、19トレード1利食い(野村だけ)の勝率5.55%。-7.03%。

※最後のDENA、不動テトラは決済してないため含まず。なお、仮に含んでもマイナスだったもよう。

ポケモンバトルとトレード

株はボロボロでしたが、この時期(2012年9~11月)には、その憂さ晴らしをするかのように、ポケモンバトルでは無双していました。

ちなみに、当サイトはFF・ドラクエ・パワポケの攻略サイトで、ポケモンはほとんどありませんが、私自身が一番やってきたゲームは間違いなくポケモンです。好きなポケモンはゲンガーとキノガッサ。

で、Wifiトレインに関しては、下手したら世界一攻略したんじゃないかと思います。余りにも勝ちすぎてしまったため、上位ランクには私のパーティしかいない状態になってしまいました。

※詳しくはこちら。

この3ヶ月は、24時間、仕事以外の時間は常にバトル環境とパーティ構築について考えていました。そして、この時間が幸せで仕方ない。ポケモンについて考えているだけで幸せ。キノコのほうし→みがわり→ローキックの流れにどうやって嵌め込むかを考えているだけで幸せで、脳汁が溢れ出てくる。

全世界で1000万人以上のユーザーがいるゲームで世界トップクラスの成績。いつか、トレードでもこうなったらいいなと思ってました。

それで、ポケモンバトルとトレードの共通点は、何といっても確率ゲームであるということですが、他にもいくつかトレードにも通じる話をしていきます。

(1)トレーナー効果

ポケモンバトルでは、本当に勝ってるプレイヤーは、絶対に表には出てこないんですね。なぜなら、トレーダー効果ならぬトレーナー効果が起こるためです。

例えば、ガチ環境で勝率90%以上のパーティを構築したとして、もしもそのパーティをネット上に晒したらどうなるか?その情報を見て、同じパーティを使う人が増えたら、バトル環境が変わってしまいます。その結果、それまでの環境では勝率90%だったそのパーティは勝ち続けられなくなってしまいます。

だから、ポケモンで滅茶苦茶強いパーティというのは、絶対に出回らないんですね(少なくともネット上の人気サイトには)。それが出回った時点で、環境が変わって機能しなくなってしまうからです。現環境をカモに出来る滅茶苦茶強いパーティは、自分で構築するしかなくて、公にできない。ポケモンというゲームの性質上、そうなっているわけです。

つまり、ポケモンバトルの攻略サイトというのはネット上に存在出来ないんですね(ストーリー攻略、データ集まで)。ポケモンバトルに役立つ人気攻略サイトというのは、ポケモンバトルの本質を知っていたら、そもそも矛盾してます。

※トレードも同じなんですが、では、なぜ今回、トレードブログを公開しようと思ったか?を正直に書いておきます。それはズバリ、当ブログに書いてあることをガチでやる人は1000人に1人もいないと確信してるからです。でも、もしも、その1000人に1人の未来のトレーダーが当サイトを見たことで人生が変わったら嬉しいし、それはマーケットに対する恩返し、感謝の気持ちを形にすることになると思ったからです。

(2)聖杯探し

ポケモンバトルでは、勝率100%のパーティを構築しようとするのと、勝率90%以上のパーティを構築しようとするのとでは、180度違うアプローチが必要になってきます。

不思議なことに、トレードでもポケモンでも、勝てない人ほど勝てる情報(聖杯)を求める傾向にあります。なぜか、勝率100%に近付けることこそが改善になると思われているんですね。

でも、ポケモンで勝率100%のパーティを求めるとどうなるか……。そもそも、アズマオウがスカーフ巻いて「つのドリル」で特攻してきたら、どんなパーティだろうと2.7%(=0.3^3)で3タテされるわけで……。そんな滅茶苦茶なパーティに対応する必要はないんです。

その環境の最強のパーティであっても、10回に1回は別に負けてもいいんです。

改善の方向が間違っているし、自分の手で統計を取らないから、一向に勝率が上がらない。ポケモントレーナーの90%位はこの状態だと思います。

かつて、Wifiトレインで、ユキノオー、無限トド、シャンデラの3体を使っていたことがあるんですが。全員岩弱点。「ロックブラスト」を覚えているパルシェンが来たら、その時点で負けがほぼ確定のパーティです。ポケモンのタイプ相性を知っていれば、小学生でもその穴に気付けます。ほとんど冗談半分で組んでみたパーティだったんだけど、統計を取ってみると、勝率9割超え。滅茶苦茶機能してるし、滅茶苦茶つええ!パルシェンが来たらロックブラストが外れない限り負けるんですが、それ以外にはほぼ全勝だったからです。ガッサやラッキーやローブシンを組み込んで、誰が見ても穴がなさそうなパーティを構築しても、ランク7から10に上がるのは至難の業なのに、この穴があるパーティはいとも簡単にランク7→10を行き来してしまう(パルシェンが来たらまず3タテされますが)。つまり、天敵がいたとしても、その環境でトータルで勝てればいいんです。

シャンデラを代えて、岩弱点の穴を埋めれば、更に勝率が上がったのでは?と思うかもしれないです。でも、シャンデラ以外にすると勝率が劇的に下がったんですね。パルシェンには対応出来るようになるけど、それ以上に落とすバトルが多くなってしまうからです。つまり、岩弱点というデメリットよりも、パーティ全体の相乗効果の方が圧倒的に大きかったと。

このパーティ、もしもネットで評価してもらったら、酷評の嵐だったと思います(ちなみに、ネット上で評価してる人達ってのは、育成論は立派だけど、実際に運用してないですからね)。だって、岩に弱いことが一目瞭然なんですもん。でも、実際に統計を取ってみると、パルシェン以外の環境にぶっ刺さって、勝率9割オーバー。パーティを作るときは共通の弱点を作るなってのは、パーティ構築の一番基本中の基本なんだけど、こういう例外もありますよと。今から振り返ってみると、岩で要注意はバンギラスとテラキオンだけという環境だったから行けたんでしょうね。でも、勝率100%を目指してパーティ構築してしまうと、こういうアプローチは絶対に採れなくなります。

※なお、このパーティはこのページの霰パです。

勝率という観点で見ると、トレードとポケモンとで違うのは、ポケモンの場合はガブリアスで勝とうがフライゴンで勝とうが1勝は1勝でしかないですが、トレードの場合は違うということです(ポケモンでは1勝は単なる1勝だが、トレードでは+10%の利食いと+1%の利食いとで異なる。確率の用語で言うと、対称的な事象と非対称的な事象)。この点で考えると、使用パーティによってスコアが変わるドラクエモンスターズの方が、トレードに近いのかな?

(3)体感確率と実際の確率

ポケモンバトルは確率ゲームなわけですが、勝てるパーティを構築するために重要なことは、「自分の手で統計を取ること」です(ここ、どれだけ強調してもどれだけ太字にしても足りないほど重要です)。自分のパーティの勝率を記録しておくことは当然として、自分のパーティが負けたバトルの相手パーティの構成やバトルの流れを、自分の手でちゃんと記録しておくこと。これをやらないトレーナーがどれだけ多いことか……。

確率統計思考を身に付けてないとポケモンマスターには絶対なれんのです。これ、誰でもいいからサトシに教えてくるべきです。

※ただ、ポケモンバトルでの確率統計思考を身に付けていた私も、実際のカネが掛かってるトレードでの確率統計思考を習得するまでは非常に長い長い……。

実際に統計をとった本当の確率と、体感確率とでは、大きなズレが生じます。これを知らない人が余りにも多過ぎます。この確率に関する知識がないから、統計を取らない。その結果、ネット上では、「タワークオリティ」という用語が蔓延する始末です。

※「タワークオリティ」とは、ピンチの場面で命中率70~95%の技が外れるのは、何らかのゲーム内調整が入ったとする主張。「同じ条件で100回統計取ってみ?」の一言で終わりなんですが……。

ネット上のお前らが「タワークオリティ」と揶揄するものこそが、確率の正体なんです。でも、人間の脳は確率を理解できないようになっているから、肝心な場面で「ストーンエッジ」(命中率80%)や「だいもんじ」(命中率85%)が外れると、「タワークオリティ」と言われてしまう。

「つのドリル」(命中率30%)が3回連続で当たることもあれば、「どくどく」(命中率90%)が3回連続で外れることもあります。しかし、何百回とやっていれば、命中率の値に収束します(大数の法則)。だから、期待値(威力×命中率)が高い技を選ぶということは、その時点で統計的な優位性がある(役割により例外あり)。肝心な場面で1回や2回外れただけで、「ストーンエッジ」(期待値80.0)を「いわなだれ」(期待値67.5)にしたり、「だいもんじ」(期待値102)を「かえんほうしゃ」(期待値95)にするのは改悪にしかならない(データは第五世代)。

人間は実際の確率を全く理解してないです。ギャンブラーのように、日常的にサイコロを振ってる人種ならともかく、99.9%の人間が感じる体感確率と実際の確率は、大きく乖離しています。これは、ポケモンでもトレードでも、実際に統計を取ってると嫌というほど分かります。逆に言うと、これは自分の手で統計を取ってみないと分からないと思います。人間の体感確率ほど信用してはいけない統計はないと断言してもいいです。

まず、体感確率(各人の確率の定義)というのが、人によって皆バラバラなのです。確率30%とは言うけども、人によってその定義がバラバラなのです。しかもそれに加えて、皆バラバラの体感確率と実際の確率も大きく乖離している。自分にとっての体感確率50%は、実際の確率では65%かもしれない。一方で、相手にとっての体感確率50%というのは、実際の確率では40%かもしれない。だから、野球の解説を聞いてるときも、確率の数字が出てきたらニュアンスだけ受け取るのがいいです。プロ野球選手であっても、体感確率と実際の確率は間違いなく乖離しています(ただ、体感確率のブレは少ないと思います)。現に、2011年の日本シリーズの解説で、フジテレビ(確か)が取った杉内投手のアウトローの統計に対して、ノムさんが「そんなはずがない!(多い・少ないのどっちだったかは忘れた)」と反論していました。これ、今になってみると、フジテレビの方が正しかったんじゃないかと思います(ノムさんが自分の手で統計を取ってなければ)。

と言うか、ポケモン世代のお前らは、小学生時代にニドキングが表紙の「ポケットモンスターを極める本」を読まんかったんか?と。

詳しく説明すると、この本のコラムに、ゲンガーの「さいみんじゅつ」は余りにも(体感的に)当たるものだから、「さいみんじゅつ」の命中率55%というのは嘘で、実はもっと高いはずだということで、実際に100回統計を取ってみたらという企画があったんですね。その結果は、100回中56回命中して、公式の確率通りじゃないか!と。私が一番好きなポケモンであるゲンガーによる実験だったことから、「へえー、そうなんだ」とこのコラムは強く記憶に残っています。まさか、小学4年生のときに破れるほど読んでいたこの本の知識を、仕事で使うことになるとは想像出来るはずがありませんでした。

・「」

(4)勝者への勘違い

ポケモンに関することだったら、いくらでも書けるんですが、確率統計に関することでいうと、勝ってるトレーナーに対する勘違いがあるかと思います。

恐らく、ポケモンバトルで一番白熱するのは、勝率50~60%位の中途半端なトレーナーなんじゃないかと思うんですね。この位の勝率は、プロ野球の贔屓のチームを応援するような一種のギャンブル的な白熱があるんじゃないかと思います。だからか、勝率80~90%の上位1%以上になっても、この白熱が続くものだと勘違いされている。

でも実際、夢のない話をしますけど、90%以上の勝率になると、飽きてくるんですよ。ポケモンバトルが淡々とサイコロを転がすのと同じゲームになってしまい、勝ってもそれは当たり前だから嬉しくないし、負けても悔しいどころかむしろ相手の珍しい戦略やパーティに感嘆出来ることがあるため、むしろ負ける方が嬉しいときすらあるという状態になります。淡々とコマンドを入力し続けるだけで、白熱する部分なんて何もありません。勝率90%以上のパーティを構築するまでは、世界中にユーザーが1000万人以上いるゲームを攻略するという究極の知的ゲームになるんだけど、いざ構築してしまうと、勝つのが当たり前でつまらないクソゲーになってしまう。

※だから、ポケモン廃人の大半は勝率60%前後なんじゃないかと思います。勝率90%以上のあのつまらなさを継続出来たら、それは一種の才能じゃないかと。

~~

※かつて、ポケモンと確率について書いたブログ記事がこちら:ポケモンの確率、トレードとポケモン、トレードとポケモン2

※今回の記事はこれらの記事をまとめてやや修正を加えたものです。

何が一番言いたいのかというと、ポケモンバトルで勝ちたかったら、自分の手で統計を取れ!ってことです。あと、育成するときは改造コードや乱数をフルに使って、出来るだけ育成を効率化すること(アドレスの知識が少しでもあり、公式がどのようにして改造ポケモンを弾いているかを考えて使えば、改造コードを使ってもBANされません。直接ポケモンを改造で出すからBANされるんであって、極限まで育成を効率化するようにして使うことがポイントです)。育成に時間掛けてる暇があったら、パーティ構築にその時間を使え!そして、ちゃんと自分の手で統計を取れ!

書評:「たまたま」

確率統計思考について書かれている本としては、確率・統計の教養やエピソードも兼ねているこの本を推します。

この本にも出てますが、モンティ・ホール問題という確率に関する有名な問題があります。全文この本から引用させてもらいますと、

「テレビのゲーム番組で、競技者が三つのドアの選択権を与えられてるとします。一つのドアの後ろには車が、残りのドアの後ろにはヤギがいます。競技者が一つのドアを選択したあと、すべてのドアの後ろに何があるかを知っている司会者が、選ばれなかった二つのドアのうちの一つを開けます。そして競技者にこう言います。「開いていないもう一つのドアに選択を変えますか?」。選択を変更することは競技者にとって得策でしょうか?」

これ、答えがどうかはともかく(答えは得策。確率33%→確率50%に上がるため。詳しくはこの本を参照)、トレーダーだったら、どういうアプローチでこの問題の答えを探ります?

答え(反転してね):自分の手で統計取るっしょ!

ちなみに、この問題の答えについてはアメリカで一騒動起き、数学者までもがこの問題の答えは間違っているとして、多くの数学者が抗議の手紙を書いてきたとのことです(アメリカ人の92%がこの問題の答えに反対した)。

実際に統計を取ってみれば一発で分かることなのに、数学者でさえも間違うほどに、人間の脳というのは確率を理解するようには出来ていないわけですね。

現に、私も大学で確率統計学の単位を取りましたが(しかも、成績は100点だった!)、確率統計学と確率統計思考って全く違いますからね。「ポケットモンスターを極める本」のコラム以上に確率統計思考について書かれた本は、少なくとも大学までの学校教育では出会うことはなかったです。

あと最後に、当サイトからも問題を出しておきます。これ一発で、トレーダーやギャンブラーとその他を見分けることが出来る問題です。

確率33%とはどういうことか一言で説明せよ。

これは、実際に自分の手で統計を取ったことがないと、絶対に引っ掛かる問題です。

答え(反転してね):3000回中1000回位当たること。(3回に1回は×。大数の法則を理解してるかどうかが分かる)

2012年12月

※2012年12月当時の売買日記を読みながら作成(図も当時のものをそのまま転載)。

〇12月5日

・(都合の良い)検証中に、損切りラインは固定した方がいいんじゃないか?と。

※これ以後、損切りラインは固定された。

※注:非常に重要。うーん、やはり、都合の良い検証が結果的には繋がっている……。もしも、損切りラインにせよトレイリングストップにせよ、最初から固定されたルールを教えられていたとして、ちゃんと続けられたかどうか……。

〇12月6日

・DENAを+9.77%で決済。

※5MAのトレイリングストップに掛かった。

※注:トレイリングストップのルールが出来てから初のナイストレード。やや利食いが遅い感じだが、それでもこれまでの遅すぎた利食いの数々に比べたら、トレイリングストップのルールを適用したことで、大分改善された。

※注:更に付け加えておくと、この時期には利益目標ラインを設定する意味が全く分からなかった。トレイリングストップで持ってればいいんじゃね?と、利益目標ラインを設定する意味が全く分からなかった。

〇12月7日

・不動テトラを+16.79%で決済。

※注:これも、やや利食いが遅いが、トレイリングストップに掛かってある程度の利益をしっかり確保した。

・この2銘柄以外はNTNにしかエントリーせず、無駄なエントリーが減った?

※注:今まで書いてなかったが、これまでの低勝率の原因は無駄なエントリーが多すぎることであり、エントリーを改善することが勝率の改善に繋がるものと思っていた。まあ、それもあるんだが……。この時点ではまだ気付いてないことが………。

〇12月14日

・NTN+10.81%、JFEHD+2.23%、アイフル+2.23%、NEC+2.53%と非常にいい感じ(画像は省略)。

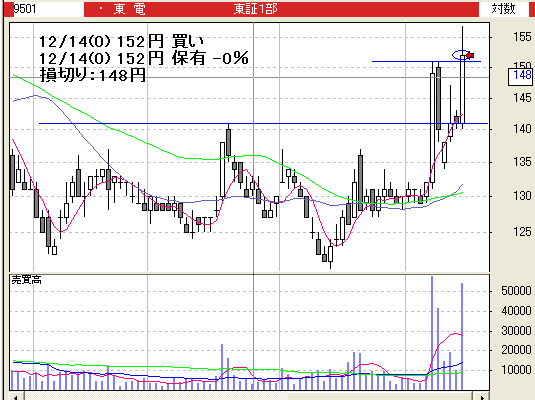

・東電を買った。

※注:レンジ抜け後の直近高値抜け。いいね!

〇12月17日

・自民党が選挙で圧勝し、日経平均が大幅続伸。東電は+32.89%のストップ高となった。キター!!!

※注:無知だからこそ保有出来た強み。ある程度の経験があれば、+20%位で恐くなって一旦利食いしてしまう。

〇12月19日

・日経平均は1万円台を回復した。NTN+21.08%、JFEHD+13.09%、アイフル+13.15%、NEC+5.69%、東電+51.31%(画像は省略)。

〇12月21日

・NTN+15.13%で決済。

※注:結果的には取れたが、これはあんまり良いエントリーとは思わない(チャートの右上ではない)。この時期はどんな銘柄に入ってもこの位は取れたわけで。ただ、トレイリングストップで保有し続けたのはナイス。

・東電は一時+60%まで利益が乗ったものの、+47.36%で利食いとなった。それでも過去最高の利益。

※東電が信用口座への道を切り開いた!縁があるなあと。

※注:利食いが遅い……とは言えない。利食いが遅かったからこそ、持っていられたわけで。ナイストレード。

〇12月25日

・アイフルが+5.21%で決済。

※これはチャートの前日にトレイリングストップに掛かって決済となったが、翌日に大きく順行していたということ。

※注:これはエントリーから決済まで何の問題もない(10%で利食いというのはあったかもしれないが)。こんなのいくらでもあります。安値がジャストで損切りラインに掛かってから爆発して行ったとか、トレイリングストップに掛かった翌日に爆発したとか。では、これは、損切りラインの設定やトレイリングストップのルールが悪いのか?それはゴールのない聖杯探しの入り口です。このトレードの真のナイスな所は、この後もトレイリングストップのルールを変えなかったこと。

〇12月26日

・オリコが+26.58%の上昇。

※注:すげえな、おい……。エントリーはともかく、銘柄選びは素晴らしい。

・シャープを買った。

※注:上値抵抗線ブレイクらしいですが、さあ都合の良いエントリーが出ました。まさに欲にまみれた豚のエントリーであります。直近高値から真横に抵抗線を引いて、そこを超えるまでは待機でしょう、これは。

※結果は-1.58%LC。

〇12月28日

・オリコを+37.55%で決済。

※東電の教訓から早めに決済した。

※注:この利益を取れたわけで、ナイストレードとしか言いようがない。ただ、東電もそうだが、無知だからこそ保有していられた。

~~

・12月の収支は、11トレード7利食いの勝率63.63%。収支は+24.19%。

※更に、JFEHD+19.19%保有で、収支に計上してない。

※東電やオリコなどの利益の割に高くないのは、リスクが高い低位銘柄の玉を小さくしていたため。

※注:一部エントリーが?なものもあったが、ほとんどはエントリーにも問題なく、エントリー数も絞られており、トレイリングストップのルールも見事に作用した。損切りラインが固定され、テクニカル分析が大きく改善し、トレイリングストップのルールが出来たこのタイミングでアベノミクス相場が直撃したのは、マーケットの神様からのご褒美だったとしか。「2013年3月までに信用口座を開く。直近3ヶ月で月率平均+10%になったら申請しよう」という無知だからこそ設定出来た目標に、マーケットの神様が応えてくれたんだろうなと。とにかく運が良かった。まあ私は、ここまで運だけで生き残ってきた人間ですからね。運のよさだったら、誰にも負ける気がしないのです。ただ、この幸運も、売買日記を書き続けていたからこそ、享受出来たのです。

・ありがとう2012年!!!

自分史とトレード(記憶と記録)

私が、結果が出なくても、前向きに根拠なく未来は明るいと信じてこれたのは、自分史による影響が大きいと思います。

私は、不安になると自己防衛本能から、過去の自分史を検証します。そして、過去もこうだったんだから大丈夫だろと、どうせまた奇跡起こるだろと、前向きになってしまうわけです。

具体的に言うと、人生が過去10年の1年毎にどれだけ変化しているのかに着目して検証し、直近3ヶ月にあった楽しい思い出を数え上げることによって、「1年前にはこんなことが起きてるなんて絶対想像出来なかった。つまり、1年後にも今からは絶対想像出来ないことが起きてる。今までずっとそうなんだから間違いない」「3ヶ月前には今楽しんでるコンテンツが登場してなかった、3ヶ月後にも今はまだ知らない楽しいことが待ってるんだろう」と。

※更に詳しくは、自分史の書き方の検証の項(時期の検証、直近3ヶ月の検証)を参照。

なお、自分史は、書くだけでも3~4ヶ月掛かり、検証するとなると更に途方もなく長い時間が掛かります。そのため、メンタル面を鍛えるには、他の方法論を推奨します。

さて、ここからトレードとも関係のある非常に重要な話をします。

99%の人は、自分の人生について間違って理解してます。これは間違いありません。なぜなら、記憶から自分史を理解してるからです。

恐らく、自分の人生について年表を書かせてみたら、正しい時系列を書ける人は全体の1%もいないでしょう。

嘘だと思うんだったら、直近10年分の自分史年表を記憶から書いてみてください。その後、資料を使って照合してみてください。

私も、今年(2017年)の1月始めに、2016年の自分史を書いて自分史を更新しました。記憶と日記やその他の資料から照合しながら書いていくわけですが、どれだけ人間の記憶というものがあてにならないかが分かります。

ちなみに、私は高校3年から自分史に興味を持ち、「自分史」でググると某新聞社の自分史のページを抜いて一番上に表示されるコンテンツを作ったほどです。

※なお、17歳のときに初めて書いた自分史は、記憶と学校の資料などとを照合しながら書いたんですが、余りにも記憶と違うものだから、記憶の方が正しいと思って、「これは高次元体の仕業だ!高次元体が過去を改竄したんだ!」と本気で信じてました。

私は自分史の検証がライフスタイルの一部になっており、ほぼ毎日暇があれば自分史の検証をしています。2016年についても、何度も振り返って「2016年はスゲー!」「〇〇はレジェンドだったわ!」などの感想を言っていました。

それでも、いざ2016年の自分史を書いてみると、記憶と事実が相当乖離しているんです。終わってから1年経ってない2016年ですらこの有様です。常に過去の検証をしている私ですらこれです。となると、内省の習慣がない人は、どれだけ曲解して、自分の人生を理解していることか……。

※更に詳しくいうと、何があったのか?はほとんど合ってるんですが、その時系列が滅茶苦茶です。大抵の人は、自分の人生で何年に何があったのか?すら滅茶苦茶になっています。

※嘘だと思う人がいると思うので、試しにテストしてみましょう。2008年4月、2011年6月、2014年9月について、あなたの人生で何があったか即答してください。これ、自分の人生の時系列を理解すると出来るようになるんですね。脳内でその月に何があったかが完全に紐付けされてる状態で、その時期を見ただけで一瞬でその時期の概要が浮かんでくる状態になるんです。ちなみに私は、当時小学4年生だった1997年4月から2017年3月現在までの全ての月について即答出来ます。これを知ってる人からは、よく気持ち悪いと言われます。

だから、有名人の伝記などを読むと、「これ、ちゃんと記憶と資料を照合する作業をして書いたんだろうか?」と思ってしまいます。ちなみに、自分史の書き方に関する本はいくつか出ていてレビューもしましたが、筆者は自分史の書き方を教えたことはあっても、自分では自分の自分史を書いたことがないってのが丸分かりです。

まあ、別に、自分史の理解が間違っていようが、どうだっていいんです。そんなの間違えていたって、何も失うものはないわけで。

ただ、人間の記憶がいかにあてにならないものか、自分の人生についてすらほとんど出鱈目に記憶している。自分史を書く必要はないですが、これだけは覚えておいてください。

そして、虎の子の資金を失うリスクがあるトレードでも、記録ではなく記憶を頼りに改善しようとしている人が大量にいるわけです。人間の記憶がいかにあてにならないかを実体験したことがあれば、記録を取らないでトレードをするってことが、どれだけ恐ろしいことをしているか……。

前回話したポケモンでもそうです。負けたバトルの相手パーティやそのバトルの流れの概要を記録しておかないで、どうやって改善するんですか?と。自分の記憶から改善する?そりゃあ、一向に勝てないわけです。ちなみに、トレーダーになるのは、ポケモンの一番レベルの高い環境で上位1%以内に入るのとは比べものにならないほど難しいです。レートいくらに到達したとかいう低レベルな領域ではなく、任天堂にプロポケモントレーナー認定されてポケモンバトルでメシが食えるようになるレベルを想定してもらえればいいと思います。全世界に1000万人以上のユーザーがいる世界最大の知的ゲームとはいっても、たかがゲーム。マーケットではゼニが掛かったガチの騙し合いが行われているわけで、その難しさはポケモンバトルとは比較になりません。で、トレードに比べたらガキの遊びでしかないそのポケモンバトルですらも、記録を取らないと勝てるようにはならないのに……。

このブログのトレード日記についても、2012年12月にDENAと東電を取ったことは覚えてたけど、オリコは覚えてなかったですからね。アイフルじゃないその他金融銘柄の何かが滅茶苦茶上がったことはかろうじて覚えていたけど、それがオリコだったか、売買したのか検証だったのかは全く覚えてなかったです。

とにかく、記録を取ることです。人間の記憶ほどあてにならないモノはないですからね、本当に。

書評:「ツキの大原則」

完璧なタイミングでアベノミクス相場が直撃して運が良かったということで、運について書かれた本を紹介したいと思います。

運が良くなる思考になるために必要なことが書かれています。

詳細を書くと身元が割れるので書きませんが、私は20代にして、普通だったら既に6回はゲームオーバーになってる超アウトサイダーな人生を生き延びてきております。トレーダーになったのも普通の道からすれば特殊なのかもしれないですが、私の人生の経緯からしたらそこまで特殊でもないです。もしも運が良くなかったら、今のように「なんて楽しい人生なんだ!」と思うような人生を送ることは不可能だったことでしょう。

※私にとって最大級に運が良かった出来事はこちら(閲覧注意!オカルト信仰に抵抗を感じる方は読まないように。要約すると、日本史の教科書にも絶対に太字で載るであろう2つの歴史的出来事が私のためだけに起きたとしか思えなく、その歴史的出来事に夢を叶えてもらい、一生信仰することになる神様まで与えてもらい、更にトレーダーになるチャンスまで与えてもらった話)。これに比べたら、アベノミクス相場が直撃したのもそこまでツイてたとは思えん。

それで、自分史の書き方でも書きましたが、「人生は楽しい」というのは信念なんですね。だから、自分史を検証するときは、まずは楽しかった出来事から検証して、「楽しかったなあ」「○○年はすげえわ!」と感想を繰り返し繰り返し口に出して言うことが大事です(ただし、感想の捏造は絶対にして駄目。嫌な出来事や逆境は「あれはもうゴメンだね……」などの感想を素直に言う。「人生は楽しい」という信念が機能するようになってくると、この感想自体は変わらないが、エネルギーが変わってくる)。これを続けていると、自分の人生に洗脳されてきて、「人生は楽しいんだな……」となってきます。そうなると、無意識的にバイアスが掛かって、人生の楽しかったことにフォーカスが向かうようになる。そして、その信念を持ったまま、逆境や嫌だった出来事も評価することになると、「全ての出来事が良い出来事なんだな」となる。自分史の効果を論理的に説明すると、こういうことになります。

この本にも似たようなことが書かれており、運が良いかどうかというのも、同じ原理のようです。つまり、「自分はツイてる!」と思うから、(バイアスが働いて)本当にそうなる。「自分はツイてない…」と思うから、(バイアスが働いて)本当にそうなると。

この本にも書かれていますが、感謝することは滅茶苦茶大事です。ただ、感謝の習慣がいかに大事かは、ある程度トレーダーとして成長してからでないと分からないと思います。しかし、人間的成長をするためには、感謝することは避けては通れないのです。

2013年1月

※2013年1月当時の売買日記を読みながら作成(図も当時のものをそのまま転載)。

〇1月4日

・大発会は日経平均暴騰で始まった。去年終わりに決済したオリコは+22.69%の暴騰。

※注:これを持ってたらなあとか言っててもキリがない。+37%の時点でナイストレード。

〇1月8日

・JFEHDを+18.97%決済。

※注:素晴らしい!ナイストレード。

・不動テトラが1日で+10.05%の含み益。

〇1月10日

・都競馬が-3.23%LC。

※注:エントリー根拠は「上値抵抗線抜け」だそうだが……。貴様には直近3陽線が見えんのかー!それに、12月中旬に買ってた奴等は、2倍近くになっとるんやぞ!全体的にエントリーは改善されているんだが、こういう訳の分からないエントリーがちらほら見受けられる。「勝ちに不思議の勝ちあり、負けに不思議の負けなし」(by ノムさん)ですな。

〇1月11日

・不動テトラ+7.40%決済。

※注:7%取れてるわけでナイストレード。ただ、1日目に一時+18%まで行ってから終値+10%だった。2日目に出来高が急減した時点で終値決済するのがベターだったかと。

・シャープを買った。

※注:「上昇トレンド後のレンジを抜いたため」だそうだが……。直近高値圏で買って損切りスルーした奴等がさ……。

※結果は-1.51%LC。

〇1月25日

・ミヨシが-4.65%LC。

※注:だから……。これ以外にもLCラッシュにはなってるものの、エントリーは悪くなくちゃんと-1~2%で切れてる。

〇1月29日

・エプソンが-2.16%LC。

※注:上記の他の豚エントリーに比べたら悪くないが、これは1ヶ月近く、前日5MAを割らずに上がっている。さすがに、そろそろ……と、入るとしたら一度でも前日5MAを割ってからにした方が良かったかと。これは、移動平均線の知識の欠如。こういうことは経験で学んでいくしかないのです。

〇1月31日

・日経平均上昇で、マツダ+7.89%、JFEHD+11.56%、三菱UFJ+4.82%の含み益(画像は省略)。

~~

・1月は、21トレード3利食い、勝率14.28%、収支は-0.63%。

※ただ、最後の3銘柄の含み益を加えると月率+10%以上のプラス。

※注:JFEHDと不動テトラが取れて、なぜにトータルマイナス?ブタエントリーが軒並み大幅LCになったからだろう。勝ちトレードはどれも納得のエントリーで、大幅LCになったトレードはどれも納得のエントリーだった(こうなるのは意外と珍しい)。

※注:これ、ブタエントリー達って、よくよく考えてみると、飛びつきエントリーなんですな。テクニカル的には売り圧力パンパンになってたり、損切りスルーした人達の決済売りが入りそうな所で順行買いするんだから、そりゃあ逆行される可能性が高くなりますわと。5分足での急騰では買ってなかったから、自分は飛びつきエントリーをしてないと思っていたけど、無意識的には飛びつきエントリーをしていたと。なるほど……。

統計の取り方

統計の取り方について、説明したいと思います。超重要です。私がこれを始めたのは2013年9月からですが、もしも最初からこれをやっていたら、トレーダーとしての成長が1年位早くなっていたんじゃないかとすら思います。非常に重要なことなんで、売買日記とは同期させずに早めに掲載します。

※この記事は、管理人が2014年9月に書いたこの記事を一部修正・加筆したものです。

※Excelについては、収支の付け方でも書きましたが、自分の手で一から作らなければ意味がないです。テンプレートも置いておきますが、必ず自分の手で統計用のExcelファイルを作成するようにしてください。

統計を取るには、次の4点を決めておいて、Excelに淡々とデータ入力してその統計を取っていきます(出来るだけ、自分の売買ルールと同じものにした方がいい)。

①絞り込み条件

②エントリー条件

③損切り条件

④保有条件(トレイリングストップ)

①の条件下にある全ての銘柄について、②の条件を満たしていたらエントリーしたとして、③もしくは④のどちらかに掛かるまでのデータを取ります。

①の絞り込み条件というのは、例えば、値上がり/値下がり率上位100銘柄とか、出来高上位100銘柄とか、売買代金30億円以上とか、銘柄を絞り込む条件のことです。個人的におすすめなのは、売買代金で絞り込むことです。

②のエントリー条件というのは、ゴールデンクロスで買う/デッドクロスで空売り、レンジ抜けで買う/レンジ割れで空売りするなどのことです。2つ以上組み合わせてもokです。売買ルールと同じ条件でやりましょう。

③の損切り条件というのは、エントリーした価格からどの位逆行したら損切りするかということです。-1%や-2%のような固定の逆行幅でも、④と同じルールでもokです。

④の保有条件というのは、トレイリングストップのことです。移動平均線でもボリンジャーバンドでもいいんで、売買ルールと同じものを使ってください。

ここで注意点があります。統計を取るにあたっては、①~④の条件を最低でも3ヶ月分位は一切変えないことです。この作業の目的は、自分の売買ルールで全ての銘柄にエントリーしていたらどうなったのか?という統計を取ることにあります。そして、この統計を取っていると、分かってくることがあるんです。

※3ヶ月としましたが、もっと欲しいですね。せめて半年~1年ほどは……。

百聞は一見にしかずということで、具体的な統計の取り方を説明していきます。良かったら、私が使っていたエクセルファイル:統計を使ってください。このファイルをもとに説明していきます。

まず、条件は次のように設定したとします(即席で決めたものです)。

①東証一部の売買代金100位以内

②抵抗線抜けで買い/支持線割れで空売り ※終値エントリー

③-2%切り上げラインで損切り

④5MAで保有

この場合、東証一部の売買代金100以内の銘柄について毎日スクリーニングして(スクリーニングの仕方は2012年1~2月を参照)、抵抗線抜けした銘柄を終値で買い/支持線割れした銘柄を終値で空売りとする(銘柄名、日付、エントリーの根拠、L/S、参入価格を記入)。2%逆行するか、5MAを割ったら(抜いたら)、終わり(決済にその価格を記入する)。あと、エントリーしてからエグジットするまでの間に、最も順行した価格(最大順行幅)をMFEに記入しておきます。

銘柄の記入方法について、2014年9月1日に化工機を買っていた場合で説明します。

売買代金100位以内の銘柄で、上値抵抗線を終値で抜けました。銘柄名に”化工機”、日付は”9月1日”、エントリーの根拠は”上値抵抗線抜け”、L/Sは”L”、参入は終値の”499”と記入しておきます。このエントリー価格から2%逆行した489円になるか、前日5MAを割ったら決済となります。

翌日に大爆発して、それから乱高下したんですが、エントリーから4日後の9月5日に前日5MA割れとなる523円まで下落。ここで決済となります。

日数に”4”、決済に”523”、MFEはエントリーしてから決済するまでの高値は3日目に付けた582円なので”582”を記入。これで終わりです。次のようになったかと思います。

こんな感じで、該当する全ての銘柄について統計を取っていきます。

統計を取る副産物として、その統計そのものが一つの指標として使えるようになることが挙げられます。例えば、最大順行幅(MFE)の統計を取ることによって、ボラティリティーの指標が得られます。つまり、自分のルールで統計を取り続けることによって、オリジナル指標を得ることが出来るのです。もちろん、あくまで指標に過ぎないため、聖杯にはなりません。ただ、相場全体が過熱気味/売られ過ぎというのを判断する指標として使えるときがあります(あとはここから特殊ルールを作れば!)。ただ、一度でも①~④のルールを変えてしまうと、その指標の有効性はリセットされてしまうわけです。だから、統計は同じルールで一貫して取り続ける必要があるのです。